Lo que miran los bancos se resume en capacidad de pago, estabilidad de ingresos, historial crediticio, ahorros demostrables, valor/tasación del inmueble y edad/plazo.

Si la cuota queda entre el 30–35% de los ingresos netos y aportamos entrada (~20%) + gastos, estamos dentro del rango típico.

PUNTOS CLAVE PARA EL LECTOR:

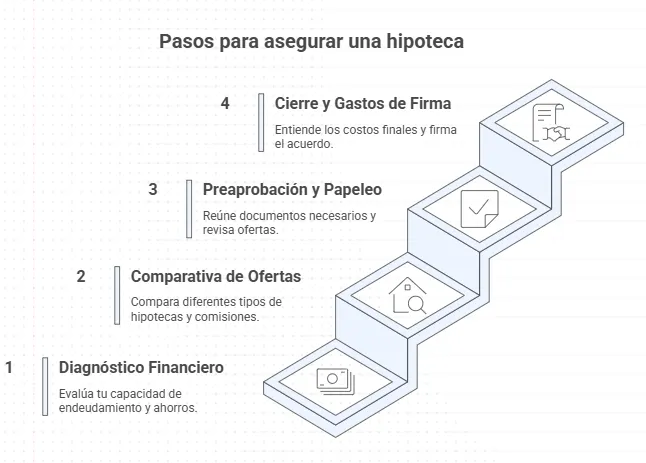

➯ Diagnóstico financiero: calcula tu capacidad de endeudamiento (<35% de ingresos), el ahorro mínimo (20% del precio + 10% en gastos), y entiende TIN/TAE antes de moverte.

➯ Comparativa de ofertas: contrasta tipo fijo, variable y mixto, comisiones (apertura, amortización), vinculaciones y bonificaciones para afinar el coste total.

➯ Preaprobación y papeleo: reúne nóminas, IRPF, vida laboral, cirbe y encarga la tasación; revisa FEIN y FIAE para saber exactamente qué te ofrecen.

➯ Cierre y gastos de firma: ten claros tasación, notaría, registro, gestoría e impuestos (IAJD, si aplica) y valida plazos y oferta vinculante antes de firmar.

Indice de contenidos

- 1 1) Regla rápida para saber si te la darán

- 2 2) Capacidad y endeudamiento: cómo calcular tu cuota tope

- 3 3) Ahorros, entrada y gastos: cuánto dinero necesitas de tu bolsillo

- 4 4) Historial crediticio y CIRBE: lo que de verdad revisa el banco

- 5 5) Trabajo y estabilidad: contrato, antigüedad y documentos que te pedirán

- 6 6) La vivienda y la tasación: por qué el 80% manda (LTV) y qué pasa si sale baja

- 7 7) Oferta: fija, variable o mixta y el impacto real de las bonificaciones en la TAE

- 8 8) Cronograma realista: de la oferta y arras a la firma en notaría

- 9 9) Errores comunes y cómo evitarlos

- 10 Preguntas frecuentes sobre factores para darte una hipoteca

1) Regla rápida para saber si te la darán

Lo esencial: si con tu nómina la cuota mensual no supera el 30–35% y puedes cubrir entrada + gastos, tienes opciones serias. Reúne documentación (nóminas, vida laboral, extractos) y verifica que la tasación sostenga el 80% que pide el banco.

Cómo se aplica. Con 2.050 € netos, fijamos cuota tope 600–700 € (≈29–34%). Llegamos a 42.000 € de ahorro y calculamos entrada (~33.000 €) + gastos (~17.500 € en Madrid).

La tasación de nuestro piso fue 168.000 € frente a 165.000 € de precio, y el banco nos dio el 80% del menor (precio), es decir, 132.000 €.

Checklist exprés (pásalo antes de ver pisos):

- ¿Cuota ≤ 35% de ingresos netos?

- ¿Ahorro ≥ 20% del precio + gastos de compra?

- ¿CIRBE limpia o asumible (pocas deudas, sin impagos)?

- ¿Contrato estable (indefinido/antigüedad) y nóminas claras?

- ¿Inmueble tasable sin cargas (nota simple revisada)?

Si fallas un punto: baja presupuesto, ahorra unos meses más o busca inmuebles con mejor tasación relativa (o valora avales si aplica).

2) Capacidad y endeudamiento: cómo calcular tu cuota tope

El banco revisa la ratio de endeudamiento: suma de cuotas (hipoteca + préstamos) / ingresos netos. El umbral cómodo suele ser 30–35%.

Fórmula práctica.

- Ingresos netos mensuales × 0,30–0,35 = cuota máxima orientativa.

- Incluye otras deudas: si pagas coche o financiación, réstalo de tu cupo.

Nuestro ejemplo.

- 2.050 € × 0,30 = 615 € | × 0,35 = 717,5 €.

- Como no teníamos préstamos, trabajamos con 600–700 € de objetivo.

Truco de presupuesto inverso. Decide cuota y de ahí deriva precio objetivo:

- Elige tipo y plazo (p. ej., fija 30 años).

- Con tu cuota tope, estima capital que puedes pedir (usa calculadora o aproximación).

- Recuerda que el banco solo financia hasta el 80% → el precio objetivo debe permitirte aportar 20% + gastos.

Tres escenarios de referencia (solo guía):

- Ingresos 1.600 € → cuota segura 480–560 € → precio objetivo menor.

- Ingresos 2.050 € → cuota segura 600–700 € → precio como el nuestro (165k) si tienes ahorros.

- Ingresos 2.800 € → cuota segura 840–980 € → margen más holgado o plazo más corto.

Consejo realista. Simula siempre sin bonificaciones (tipo base) para ver el “peor caso” si algún día cancelas un seguro y pierdes puntos de TIN.

3) Ahorros, entrada y gastos: cuánto dinero necesitas de tu bolsillo

Para segunda mano, lo habitual es poner ~20% de entrada + gastos de compra (impuestos y notaría, etc.). En Madrid (orientativo), la suma de gastos suele estar en ~10–12% del precio, pero varía por comunidad y caso.

Nuestro caso (Madrid, 2ª mano).

- Precio: 165.000 €

- Entrada (20%): ~33.000 €

- Gastos: ~17.500 €

- Total de bolsillo: ~50.500 €

Tabla orientativa — Entrada + Gastos (Madrid, 2ª mano)

| Concepto | %/Importe aprox. | Nota práctica |

|---|---|---|

| Entrada mínima (sobre precio) | 20% (~33.000 €) | El banco financia hasta 80% del menor (precio/tasación). |

| ITP | Varía según CCAA | Tipo aplicable según baremo y condiciones personales. |

| Notaría + Registro + Gestoría | 1–2% | Depende de aranceles y complejidad. |

| Tasación | 300–500 € | Págala pronto para ganar tiempo. |

| Provisión de fondos | Variable | Se regulariza tras la firma. |

Tip de seguridad. No llegues a firma con 0 €. Dejamos ~2.000 € de colchón y retomamos el ahorro tras la mudanza.

4) Historial crediticio y CIRBE: lo que de verdad revisa el banco

Los bancos consultan tu historial (pagos, impagos) y la CIRBE (Central de Información de Riesgos del Banco de España), que muestra riesgos directos superiores a ciertos umbrales con entidades. Quieren ver poca deuda y buen comportamiento.

Qué miran en la práctica.

- Préstamos activos (coche, estudios, consumo).

- Tarjetas (límites y uso). Ojo con revolvings.

- Impagos o demoras: penalizan fuerte.

- Estabilidad de tus movimientos: ingresos y gastos coherentes.

Cómo lo hicimos. Íbamos “limpios”: solo tarjeta a débito, sin préstamos. Entregamos extractos 6–12 meses para demostrar ahorro recurrente y evitar sospechas de préstamo encubierto.

Cómo mejorar tu perfil en 30–90 días.

- Reduce saldos de consumo antes de pedir hipoteca.

- Cancela tarjetas que no uses (límites altos restan).

- Ordena tus ingresos: nómina estable, evita ingresos “en metálico” sin justificación.

- Solicita tu CIRBE (gratuita) y revisa si hay errores; corrígelos con tiempo.

Si tienes deudas: tu cuota hipoteca debe caber dentro del 30–35% después de sumar las otras cuotas. Si no, ajusta precio o aumenta entrada.

5) Trabajo y estabilidad: contrato, antigüedad y documentos que te pedirán

Los bancos consultan tu historial (pagos, impagos) y la CIRBE (Central de Información de Riesgos del Banco de España), que muestra riesgos directos superiores a ciertos umbrales con entidades. Quieren ver poca deuda y buen comportamiento.

Documentación típica (prepara un “pack”):

- DNI y estado civil.

- Contrato de trabajo y vida laboral.

- Últimas 3 nóminas (a veces 6).

- IRPF/última declaración de la renta.

- Extractos 6–12 meses (ingresos, ahorros, origen de fondos).

- Contrato de arras si ya lo tienes.

- Nota simple del inmueble (o la pide el banco).

Nuestro encaje. Indefinido 3 años, nóminas claras y ahorro mensual 700–800 € sostenido. Eso nos dio un scoring sólido.

Autónomos y casos especiales (pista rápida).

- Presenta IVA, IRPF, Modelo 130/131, balances o cierre contable.

- Aporta más entrada y demuestra estabilidad de ingresos en 2–3 años.

- Evita meses con facturación errática justo antes de pedir la hipoteca.

6) La vivienda y la tasación: por qué el 80% manda (LTV) y qué pasa si sale baja

El banco presta en función del LTV (Loan-to-Value): típicamente hasta el 80% del menor entre precio de compraventa y valor de tasación. Si la tasación sale más baja que el precio, te prestan menos y debes poner más entrada.

Nuestro ejemplo. Precio 165.000 €; tasación 168.000 €. El 80% del menor (precio) fueron 132.000 €. Respiramos, porque si la tasación hubiese sido, por ejemplo, 155.000 €, el 80% sería 124.000 € y habría que poner +8.000 € extra de bolsillo.

Qué hacer si la tasación sale baja.

- Negocia bajada de precio con el vendedor.

- Aporta más entrada si puedes.

- Cambia de inmueble o valora aval (con cautela).

- Revisa comparables con la tasadora (a veces hay margen de aclaración).

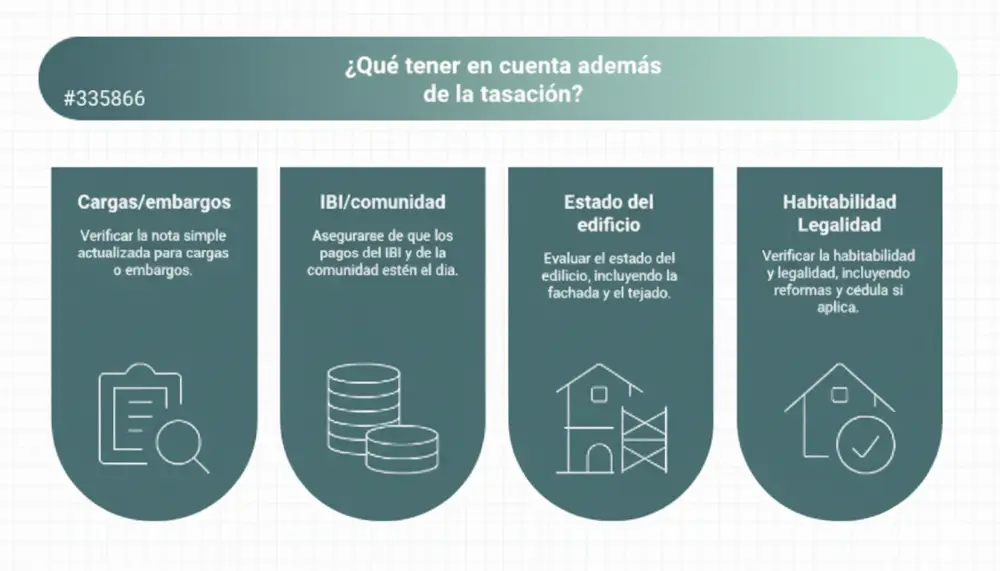

Qué mirar además del valor de tasación.

- Cargas/embargos (nota simple actualizada).

- IBI/comunidad al día.

- Estado del edificio (fachada, tejado) y posibles derramas.

- Habitabilidad y legalidad (reformas, cédula si aplica).

7) Oferta: fija, variable o mixta y el impacto real de las bonificaciones en la TAE

La elección va de previsibilidad (fija) frente a posible ahorro si bajan tipos (variable/mixta). Las bonificaciones (nómina, seguros, tarjetas) bajan el TIN, pero tu coste real es la TAE (incluye comisiones y productos).

Nuestro análisis.

- Fija (30 años): cuota ~620–650 €. Elegimos fija por tranquilidad.

- Mixta (5 años fija): algo más baja al principio, incertidumbre después.

- Variable: parecida al inicio, sujeta a euríbor.

Bonificaciones: ojo al “plan B”. Calculamos la cuota sin bonificaciones para no llevar sustos si un año cancelamos el seguro. Preguntamos por comisiones: apertura (0 €), amortización parcial (0 € si no total), subrogación hipotecaria/novación por si hay mejora futura.

Cómo leer la FEIN/FIAE (oferta vinculante).

- TIN bonificado vs no bonificado.

- TAE comparativa entre bancos.

- Comisiones (apertura, amortización, subrogación).

- Vinculaciones obligatorias u opcionales y su coste real fuera del banco.

8) Cronograma realista: de la oferta y arras a la firma en notaría

De la primera oferta a firmar pasan ~2 meses (puede variar). Conviene mover tasación y documentación en paralelo.

Nuestra línea de tiempo.

- Pre-presupuesto: fijamos cuota tope (600–700 €) → precio objetivo.

- Búsqueda (12 pisos): miramos comunidad, IBI, derramas, orientación, ruido.

- Preaprobación: estudio previo del banco → credibilidad al negociar.

- Oferta y contrato arras: oferta 160.000 € → cierran en 163.000 € con 5% de señal.

- Tasación (~350 €): sale 168.000 €.

- Documentación: nóminas, vida laboral, IRPF, extractos, arras.

- FEIN/FIAE: comparamos con banco online; nuestro banco iguala si contratamos seguros.

- Notaría y firma: compra + hipoteca; luego registro y alta de suministros.

Consejos de ritmo.

- Pide borradores a notaría con tiempo.

- Deja provisión de fondos clara y revisa la liquidación posterior.

- Coordina la mudanza y suministros para no pagar doble.

9) Errores comunes y cómo evitarlos

La pifia típica es mirar solo el TIN y olvidar la TAE y el coste de vinculaciones. La segunda: llegar sin colchón a la firma. La tercera: no preguntar por derramas o obras en la comunidad.

Lecciones que aplicamos.

- TAE manda: comparamos ofertas con TAE y coste de seguros “fuera”.

- Colchón mínimo: dejamos ~2.000 € al firmar para imprevistos.

- Plan B: calculamos cuota sin bonificaciones.

- Derramas: preguntamos al administrador; nos libramos por poco de una del tejado.

- Tiempo real: asumimos una semana de “una cosa más” del banco; paciencia y orden.

Preguntas frecuentes sobre factores para darte una hipoteca

¿Cuál es el ratio de endeudamiento que miran?

Lo habitual es 30–35% de tus ingresos netos. Calcula cuota máxima = ingresos × 0,30–0,35 y resta otras deudas. Si superas, baja precio o aumenta entrada.

¿Pueden financiar más del 80%?

Existen casos (promociones, VPO, avales), pero lo estándar es hasta 80% del menor entre precio y tasación. Cuenta con 20% + gastos de tu bolsillo.

¿Qué documentos piden sí o sí?

DNI, contrato, vida laboral, 3 nóminas, IRPF y extractos 6–12 meses. Si ya hay inmueble, arras y nota simple. Autónomos: modelos fiscales y balances.

¿Qué pasa si la tasación sale por debajo del precio?

El banco reduce el capital (80% del menor). Opciones: negociar precio, poner más entrada, aportar aval o cambiar de inmueble.

¿Fija, mixta o variable?

Si priorizas previsibilidad, la fija. Si aceptas riesgo por potencial ahorro, variable/mixta. Compara TAE, comisiones y escenario sin bonificaciones.