Refinanciar la hipoteca es una decisión financiera importante que puede ofrecer beneficios significativos como reducir los pagos mensuales o asegurar una tasa de interés más baja.

En este artículo de Arquitasa Sociedad de Tasación, te contamos qué implica este proceso y cómo puede impactar tu situación financiera a corto y largo plazo. Descubre los detalles clave y los requisitos necesarios para tomar la mejor decisión en cuanto a tu hipoteca.

Indice de contenidos

- 1 ¿En qué consiste la refinanciación de la hipoteca?

- 2 ¿Cómo funciona el refinanciamiento de una casa?

- 3 ¿Por qué refinanciar la hipoteca?

- 4 Tipos de refinanciación hipotecaria

- 5 Ventajas y desventajas de refinanciar una hipoteca

- 6 Ventajas de refinanciar

- 7 Desventajas de refinanciar

- 8 Preguntas frecuentes sobre refinanciamiento

¿En qué consiste la refinanciación de la hipoteca?

Por lo general, la refinanciación de un préstamo hipotecario implica ajustar y cambiar las condiciones de la hipoteca con el objetivo de hacerla más favorable y adecuada a las necesidades financieras de cada persona y momento.

Una vez tomada la decisión de refinanciar la hipoteca, es necesario tener en cuenta que esta acción implica ajustar los términos y condiciones del préstamo hipotecario que pueden ir desde obtener una tasa de interés más baja hasta cambiar el tipo de interés o reducir el plazo del préstamo.

Durante esta negociación con el banco, aunque se puedan modificar las condiciones, ciertos cambios pueden tener restricciones según la modalidad.

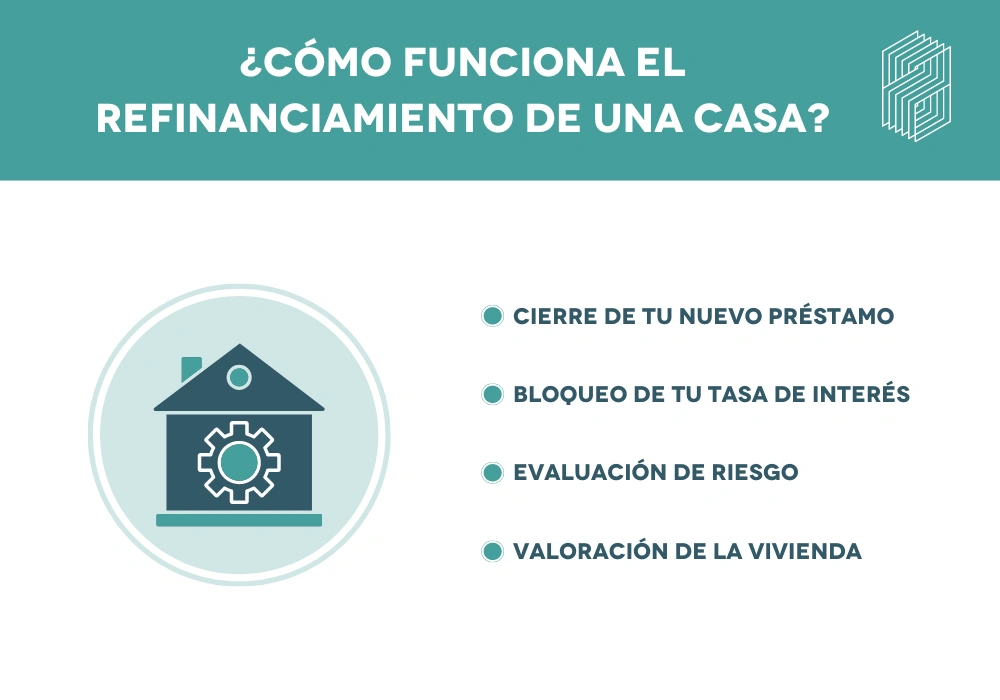

¿Cómo funciona el refinanciamiento de una casa?

A pesar de que refinanciar préstamos hipotecarios suele ser un proceso menos complejo que, por ejemplo, una actividad de compra-venta, también es necesario cumplir una serie de requisitos y pasos concretos.

El primer paso será la presentación de la solicitud correspondiente. Se revisan las opciones de refinanciamiento de préstamo y se hace llegar la solicitud al prestamista. Ten en cuenta que el proceso de refinanciamiento de una hipoteca consta de los siguientes pasos:

Bloqueo de tu tasa de interés

Una vez recibida la aprobación, es posible que puedas bloquear tu tasa de interés para evitar que cambie antes de que se cierre el préstamo.

Sin embargo, es necesario tener en cuenta que el período de bloqueo de la tasa suele durar entre 15 y 60 días, dependiendo de diferentes factores como la ubicación, el tipo de préstamo y el prestamista.

Por supuesto, también existe la posibilidad de no bloquear la tasa de interés y permitir así que fluctúe hasta que se complete el préstamo.

Valoración de la vivienda

Igual que sucede cuando adquieres un inmueble, también es necesaria una tasación a la hora de refinanciar tu hipoteca. Tu prestamista ordena la tasación, un tasador visita tu propiedad y recibes el valor estimado de la misma.

Si el valor de la casa es igual o superior a la cantidad que deseas refinanciar, eso indica que la evaluación de riesgo está completa. Tu prestamista te informará sobre el proceso de cierre.

Evaluación de riesgo

Una vez la solicitud ha sido aceptada y el proceso ha comenzado, el prestamista debe iniciar el proceso de evaluación de riesgos para verificar que la información financiera proporcionada es correcta.

Cierre de tu nuevo préstamo

Después de completar la evaluación de riesgo y la tasación de la propiedad, llega el momento de cerrar el préstamo. De hecho, es muy probable que el propio prestamista envíe la Declaración de Cierre, un documento que detalla todos los aspectos finales de tu préstamo y que se envía unos días antes del cierre.

En cuanto a los agentes involucrados, en el proceso de cierre deben estar presentes todas las partes involucradas en el préstamo, así como un representante del prestamista o de la compañía de títulos. Durante el proceso de cierre queda detallada la información del préstamo y se firman los documentos correspondientes.

Si por alguna razón se decide cancelar la refinanciación de la hipoteca, es posible cancelarlo durante los siguientes 3 días.

¿Por qué refinanciar la hipoteca?

Refinanciar la hipoteca puede ser una decisión inteligente en ciertas circunstancias financieras como cuando las tasas de interés disminuyen. En tal caso, refinanciar tu hipoteca puede permitir acceder a una tasa más baja, lo que potencialmente reduce los pagos mensuales y ahorra dinero a largo plazo.

Además, si el historial crediticio ha mejorado desde que se obtuvo la hipoteca inicial, es posible que existan mejores condiciones de préstamo al refinanciar, lo que también puede resultar en pagos mensuales más bajos o en un plazo de préstamo más corto.

Además de las tasas de interés más bajas y las mejores condiciones de préstamos hipotecarios, refinanciar la hipoteca también puede ofrecer la oportunidad de consolidar deudas. Sin embargo, es importante evaluar cuidadosamente tus objetivos financieros y comparar los costos asociados con la refinanciación antes de tomar una decisión.

4 Razones para Refinanciar tu Hipoteca

Existen diversas razones para considerar la refinanciación de tu hipoteca. A continuación, se destacan algunas de las más comunes:

1. Obtener una Tasa de Interés Más Baja

Las tasas de interés fluctúan con el tiempo. Si las tasas actuales son más bajas que las vigentes cuando adquiriste tu hipoteca, refinanciar puede ayudarte a obtener una tasa más baja. Esto se traduce en pagos mensuales reducidos y un ahorro significativo en los intereses totales durante la vida del préstamo.

2. Cambiar el Tipo de Préstamo

Si originalmente elegiste una hipoteca con tasa de interés ajustable (ARM) y las tasas actuales son más bajas, puede ser beneficioso cambiar a una hipoteca con tasa fija. Esto puede proporcionar mayor estabilidad en tus pagos mensuales al evitar fluctuaciones en las tasas de interés.

3. Reducir el Plazo del Préstamo

Muchas personas refinancian su hipoteca para reducir el plazo del préstamo. Si tienes la capacidad de pagar cuotas mensuales más altas, reducir el plazo puede disminuir la cantidad total de intereses pagados a lo largo del tiempo, permitiéndote liquidar tu hipoteca más rápidamente.

4. Acceder al Capital Acumulado en la Propiedad

Si el valor de tu propiedad ha aumentado, es posible que tengas capital acumulado que puedas utilizar. Refinanciar te permite acceder a este capital a tasas de interés más bajas que otros tipos de préstamos. Sin embargo, es crucial considerar las posibles implicaciones fiscales de esta opción.

Tipos de refinanciación hipotecaria

La refinanciación hipotecaria no cuenta con un único enfoque; en realidad, existe una amplia variedad de tipos de refinanciación hipotecaria, cada uno con sus propias características y beneficios.

Novación hipotecaria

Una de las opciones más comunes es la novación hipotecaria, es decir, una renegociación directa con el banco actual. Es importante tener en cuenta que este proceso implica refinanciar la hipoteca y llegar a un nuevo acuerdo con la entidad financiera.

Además, mediante la novación es posible modificar diferentes cláusulas de dicha hipoteca, siempre y cuando ambas partes lleguen a un acuerdo. Por lo general la novación cuenta con unas comisiones bancarias de entre el 0,1% y el 1% del saldo pendiente.

Refinanciación hipotecaria con aumento de capital

En caso de querer contar con fondos adicionales, es posible solicitar una ampliación del capital de la hipoteca. Sin embargo, es importante saber que dicha cantidad no puede superar el 80 % del valor actual de la propiedad.

Además, a pesar de que los fondos adicionales pueden ser utilizados para diferentes finalidades, es posible que el banco solicite la justificación del destino de los mismos.

Refinanciación hipotecaria aumentando el plazo

Si se encuentran dificultades para hacer frente al pago mensual de la hipoteca, es posible extender el plazo del préstamo y así reducir la cantidad que mes a mes debe ser abonada.

Refinanciación hipotecaria modificando el tipo de interés

El temor a que el Euribor aumente y coarte las condiciones hipotecarias es uno de los principales motivos que nos hacen plantearnos la modificación de hipoteca y del tipo de interés.

En casos así, es posible que en algún momento quieras cambiar el tipo de interés de tu hipoteca de variable a una tasa de interés fijo (o al revés).

Subrogación de acreedor

Otra alternativa diferente es la subrogación de hipoteca, es decir, la adquisición de un nuevo préstamo hipotecario pero con otra entidad con el fin de poder conseguir unas condiciones de financiación más favorables.

La subrogación de acreedor o subrogación de hipoteca, por lo general, ofrece la opción de poder ajustar las comisiones, los requisitos de vinculación, el tipo de interés y los plazos. Sin embargo, es importante tener en cuenta que no permitirá realizar cambios como ampliar el capital o modificar a los titulares.

Para realizar el proceso adecuadamente, es necesario contar con un sólido historial financiero para favorecer la aceptación por parte de la nueva entidad.

Mediante una nueva hipoteca

Otra opción es optar por un nuevo préstamo hipotecario que cuente con condiciones de financiación diferentes y más favorables. A pesar de que esta puede ser una gran decisión, esta alternativa cuenta con unos costes asociados que han de ser tenidos en cuenta (pagos por cancelación del préstamo activo, costes por la apertura de la nueva financiación…).

Por lo tanto, es importante evaluar los posibles gastos adicionales antes de tomar esta decisión sin antes haber intentado renegociar las condiciones del préstamo hipotecario actual, también hay que tener en cuenta si existen gastos de cancelación por refinanciación.

| Tipo de Refinanciación | Descripción | Características |

|---|---|---|

| Novación Hipotecaria | Renegociación directa con el banco actual | – Permite cambiar cláusulas de la hipoteca. – Requiere acuerdo entre ambas partes.<br>- Comisiones: 0,1%-1% del saldo pendiente. |

| Refinanciación con Aumento de Capital | Solicitud de fondos adicionales sobre el capital hipotecario actual | – Cantidad adicional no puede superar el 80% del valor actual de la propiedad. – Puede requerir justificación del uso de fondos. |

| Refinanciación Aumentando el Plazo | Extender el plazo del préstamo para reducir pagos mensuales | – Útil para reducir la carga mensual de la hipoteca. |

| Refinanciación Modificando el Tipo de Interés | Cambiar el tipo de interés de variable a fijo o viceversa | – Ajusta condiciones del tipo de interés. – Motivo común: temor al aumento del Euribor. |

| Subrogación de Acreedor | Transferir la hipoteca a una nueva entidad financiera | – Ajuste de comisiones, requisitos de vinculación, tipo de interés y plazos. – No permite ampliar capital ni cambiar titulares – Requiere un sólido historial financiero. |

| Nueva Hipoteca | Adquirir un nuevo préstamo hipotecario con condiciones más favorables | – Posibilidad de obtener mejores condiciones financieras. – Costes asociados: cancelación del préstamo activo, apertura de la nueva financiación – Evaluar gastos adicionales antes de proceder. |

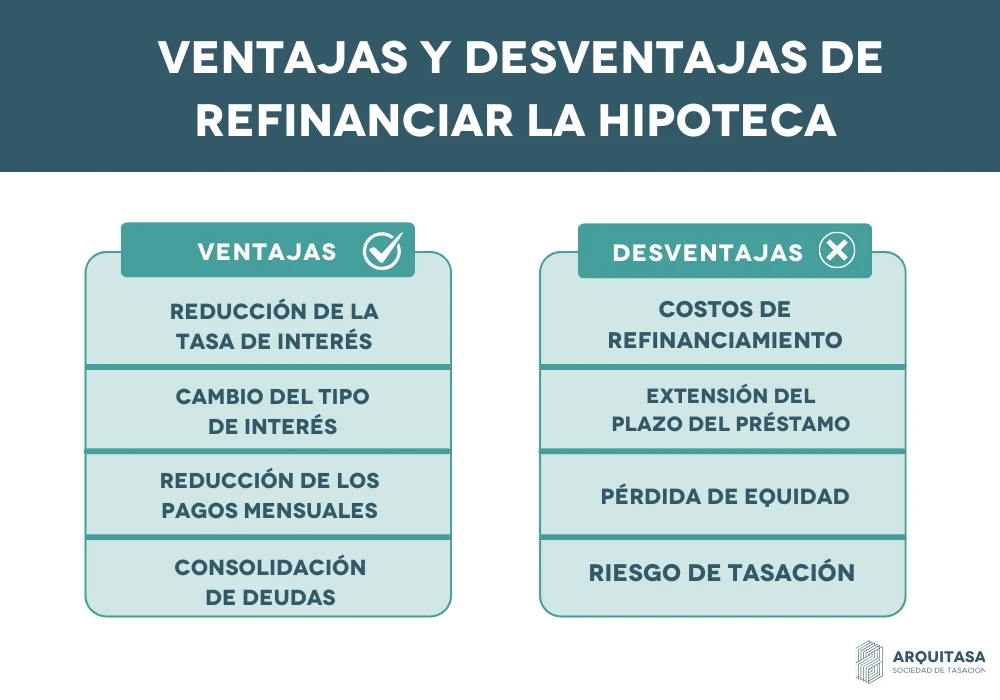

Ventajas y desventajas de refinanciar una hipoteca

Si estás en proceso de negociación con el banco para la refinanciación de tu hipoteca, has de saber que este cambio conlleva una serie de ventajas, pero también desventajas.

Es el momento perfecto para ajustar casi cualquier condición del préstamo hipotecario como pasar de un tipo variable a una tasa de interés fijo, eliminar servicios adicionales, negociar comisiones e incluso aumentar el capital del préstamo. Sin embargo, algunos cambios pueden estar sujetos al tipo de acuerdo que se haya llevado a cabo.

Ventajas de refinanciar

Algunas de las principales ventajas que podemos experimentar al refinanciar un crédito hipotecario son:

| Reducción de la tasa de interés | Una de las principales razones para refinanciar una hipoteca es obtener una tasa de interés más baja. Esto puede resultar en pagos mensuales más bajos y, por lo tanto, conseguir un ahorro significativo a lo largo del plazo del préstamo. Si las tasas de interés han disminuido desde que la hipoteca original se adquirió, refinanciarla puede permitirte obtener una tasa más baja, lo que a su vez reduce tus pagos mensuales y el costo total del préstamo. |

| Cambio del tipo de interés | Si tienes una hipoteca con tasa de interés variable, refinanciar a una tasa fija puede proporcionar estabilidad y protección contra aumentos futuros en las tasas de interés. Puedes cambiar de una hipoteca de tasa de interés variable a una de tasa fija o viceversa, dependiendo de tus necesidades financieras y las condiciones del mercado. |

| Reducción de los pagos mensuales | Además de reducir la tasa de interés, refinanciar la hipoteca puede extender el plazo del préstamo, lo que puede disminuir los pagos mensuales, lo que puede ser útil si estás buscando reducir tus gastos mensuales. |

| Consolidación de deudas | Al refinanciar una hipoteca, también se pueden consolidar otras deudas como pueden ser préstamos estudiantiles o tarjetas de crédito. Esto supone una simplificación de las finanzas y, como consecuencia, una reducción de las tasas de interés totales. Y, por supuesto, la refinanciación de la hipoteca es una herramienta útil para consolidar deudas de alto interés en tu hipoteca, lo que podría resultar en pagos mensuales más bajos y simplificar tus finanzas. |

Desventajas de refinanciar

Por el contrario, la refinanciación de una hipoteca también puede conllevar algún tipo de desventaja.

| Costos de refinanciamiento | A pesar de sus múltiples ventajas, es necesario tener en cuenta que refinanciar una hipoteca puede implicar costes adicionales como tasas de cierre, costes por nueva apertura de crédito hipotecario y honorarios de abogados implicados en el proceso. Estos costes pueden ser significativos y llegar a anular los beneficios de refinanciar si no planeas quedarte en la propiedad el tiempo suficiente para compensarlos. |

| Extensión del plazo del préstamo | En caso de refinanciar a un plazo más largo que el que era originalmente, es posible que se termine pagando más intereses a lo largo del tiempo (incluso si las cuotas mensuales son más bajas). |

| Pérdida de equidad | Si has acumulado una cantidad considerable de capital en tu vivienda y decides refinanciar por una cantidad mayor que el saldo actual de tu hipoteca, debes tener en cuenta el posible riesgo de disminuir la equidad en la propiedad. |

| Riesgo de tasación | Puede suceder que la valoración de la propiedad no cumpla con las expectativas, lo que podría restringir las opciones de refinanciamiento de préstamo disponibles o resultar en un préstamo por una cantidad menor a la esperada. |

Preguntas frecuentes sobre refinanciamiento

¿Cuándo puedo refinanciar?

Si estás pensando en refinanciar tu hipoteca, deberás tener en cuenta en qué situaciones es posible y recomendable solicitar dicho proceso.

- Si las tasas de interés son más bajas que cuando se obtuvo el préstamo original.

- En caso de que la situación financiera haya mejorado y se quiera obtener mejores términos.

- Si se necesita reducir los pagos mensuales.

- Cuando se quiere cambiar de un préstamo de tasa variable a uno de tasa fija.

- Si se cuenta con capital suficiente acumulado en tu vivienda y se quiere utilizar para otros fines como mejoras en el hogar o consolidación de deudas.

¿Qué requisitos hay que cumplir para refinanciar una hipoteca?

Al igual que hay requisitos para pedir una hipoteca es necesario cumplir una serie de requisitos para refinanciar una hipoteca. Además, estas condiciones de financiación pueden variar según el prestamista y el tipo de préstamo. Normalmente los requisitos principales son:

- Contar con una buena situación crediticia puede aumentar las posibilidades de obtener mejores términos de refinanciamiento de préstamo.

- Tener una estabilidad laboral y financiera también ayuda a que los prestatarios acepten la refinanciación de la hipoteca.

- Es importante que el valor de tu propiedad sea suficiente para respaldar el nuevo préstamo.

- Es obligatorio cumplir con las regulaciones y políticas del prestamista

- Se ha de aportar la documentación adecuada y requerida como comprobantes de ingresos, información sobre la propiedad y otros documentos financieros relevantes.

Bibliografía y referencias

- «Principios de Finanzas con Excel» por Simon Benninga

- «Real Estate Finance and Investments» por William B. Brueggeman y Jeffrey Fisher para profundizar en aspectos financieros e inversiones inmobiliarias.