Una hipoteca es un préstamo de dinero que una entidad bancaria concede para la compra de una vivienda. A cambio, los prestatarios se comprometen a devolver dicho capital mediante pagos periódicos que normalmente suceden de manera mensual.

Para que una entidad bancaria conceda un préstamo hipotecario, es necesario cumplir una serie de requisitos indispensables. Por ello y con el objetivo de que pueda ser concedida, desde Arquitasa te contamos cuáles son las condiciones de aceptación para la financiación de un inmueble.

Indice de contenidos

- 1 Requisitos básicos para pedir una hipoteca

- 2 Historial crediticio

- 3 Ingreso estable y capacidad de pago

- 4 Ahorro y pago inicial

- 5 Estabilidad laboral

- 6 Valor y tasación de la propiedad

- 7 Requisitos adicionales y consideraciones especiales

- 8 Consejos para aumentar las posibilidades de aprobación

- 9 Preguntas frecuentes sobre los requisitos para pedir una hipoteca

- 10 Conclusiones

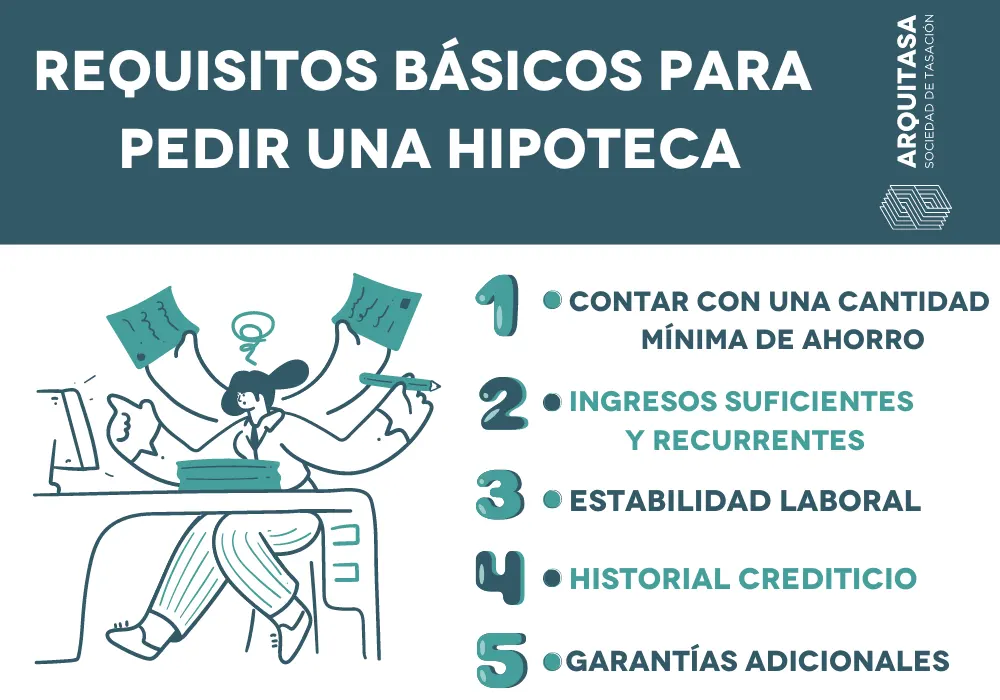

Requisitos básicos para pedir una hipoteca

A la hora de pedir una hipoteca, independientemente de la entidad bancaria donde se solicite, es necesario cumplir con una serie de requisitos básicos como:

- Contar con una cantidad mínima de ahorro: normalmente las entidades bancarias no financian más del 80% del valor del inmueble; el 20% restante debe ser aportado por parte de los compradores mediante capital propio. Por ello, para que una hipoteca sea concedida, es necesario contar con ese ahorro mínimo. Además, es aconsejable contar con un 10% adicional para cubrir posibles gastos imprevistos.

- Ingresos suficientes y recurrentes: todos los bancos van a exigir que el prestatario cuente con un ingreso suficiente y recurrente cada mes. Aunque la cantidad dependerá de cada entidad bancaria y las condiciones de cada hipoteca, normalmente las deudas no deben superar el 35% del ingreso neto de la persona.

- Estabilidad laboral: no solo bastará con que el sueldo sea suficiente, también es necesario que la situación laboral de la persona sea estable y mantenida en el tiempo. El banco necesita asegurarse que el pago de las cuotas se van a realizar rigurosamente.

- Historial crediticio: al solicitar un préstamo hipotecario el banco comprobará el historial crediticio del demandante para comprobar si existen otras deudas vigentes.

- Garantías adicionales: es posible que la entidad necesite información adicional para poder comprobar la solvencia económica de la persona. Por ello, puede que llegue a ser necesario la presentación de un aval o la aportación de una propiedad como garantía, así como la capacidad económica para cubrir los gastos de la hipoteca.

Historial crediticio

Como adelantábamos, el historial crediticio es un requisito indispensable para comprobar si existen o no otras deudas vigentes en el momento en que se solicita el crédito.

Explicación de la importancia del historial crediticio

Conocer el historial crediticio es importante a la hora de solicitar y conseguir un préstamo hipotecario.

Este informe, que especifica la información financiera de una persona, sirve para que la entidad financiera pueda evaluar el tipo de cliente y nivel de confianza a la hora de devolver el préstamo.

Requisitos mínimos para un buen historial crediticio

Para conseguir un buen historial crediticio es necesario la consolidación de las deudas. En caso de que existan deudas pendientes que no pueden ser pagadas al momento, es recomendable solicitar una reestructuración de dichos pagos. Conseguir una negociación del financiamiento puede ser la mejor opción si se tiene en mente solicitar un crédito hipotecario.

En caso de contar con más de una financiación, esto hará que la capacidad de endeudamiento de una persona se vea modificada. Es recomendable acelerar el pago de dichas deudas siempre que sea posible. Del mismo modo, contar con muchas tarjetas de crédito de diferentes entidades bancarias puede ser visto como un posible riesgo por parte de la financiera.

Y, por supuesto, es fundamental que cada persona conozca su capacidad de pago. Por último, cuando el préstamo sea concedido, evitar retrasos o impagos.

Cómo verificar y mejorar el historial crediticio

Llegados a este punto puede que te estés preguntado si es posible mejorar el historial crediticio, ¿verdad? En caso de que siempre hayas pagado de manera puntual las deudas o préstamos, no te preocupes porque todo estará correcto y no habrá problema alguno.

Si por el contrario alguna vez has pagado con retraso la hipoteca o alguna factura, sí son aspectos a tener en cuenta cuando se trata del historial crediticio. Por ello, en primer lugar, desde Arquitasa recomendamos comprobar la liquidez de las cuentas cada cierto tiempo y verificar que no existe ningún error en las transacciones realizadas. También te puede ayudar nuestra guia de factores a tener en cuenta al pedir una hipoteca

Además, se pueden realizar determinadas acciones para mejorar el historial crediticio:

- Contar con un balance positivo en las cuentas bancarias

- Tener un contrato laboral estable

- Disponer de unos ingresos medios de manera continua

- Contar con ahorros mayores que la cuota del préstamo solicitado

- Tener tarjeta de crédito

- No tener contratados micropréstamos o varias financiaciones

- Contar con antigüedad laboral

Ingreso estable y capacidad de pago

Contar con capacidad de pago e ingresos estables son dos conceptos básicos y fundamentales para solicitar una hipoteca. Te contamos por qué:

Significado de un ingreso estable y capacidad de pago

Tanto la capacidad de pago como los ingresos estables son dos conceptos fundamentales a la hora de solicitar una hipoteca. La capacidad de pago calcula la posibilidad de que una persona incumpla el acuerdo financiero y, por lo tanto, actúa como una herramienta útil a la hora de medir la solvencia de la financiera y su capacidad de endeudamiento. Así, por ejemplo, al poder medir el rating crediticio, es uno de los indicadores más utilizados en el sector bancario.

Por otro lado, los ingresos estables marcan el capital o las rentas que se mantienen estables durante un periodo de tiempo prolongado.

Documentación necesaria para demostrar ingresos

La documentación necesaria para demostrar ingresos al solicitar una hipoteca puede variar según la entidad financiera y las regulaciones locales. Sin embargo, aquí hay una lista general de los tipos de documentos que suelen requerirse:

- Comprobantes de ingresos:

- Recibos de nómina: Documentos que muestran los pagos recibidos por su trabajo, incluyendo detalles como el salario base, bonificaciones, deducciones y beneficios.

- Declaraciones de impuestos: Copias de las declaraciones de impuestos sobre la renta de los últimos años. Por lo general, se solicitan las declaraciones más recientes, a menudo los dos últimos años.

- Cartas de empleo:

- Carta de empleo actual: Una carta de su empleador actual que confirme su puesto, antigüedad, salario y estabilidad laboral.

- Cartas de empleo anteriores: Si ha cambiado de trabajo recientemente, las cartas de empleo de trabajos anteriores pueden ser útiles para demostrar una trayectoria laboral estable.

- Estado de cuentas bancarias:

- Extractos bancarios: Los extractos bancarios pueden mostrar los depósitos regulares de su salario y cualquier otra fuente de ingresos. Esto puede ayudar a confirmar su capacidad para pagar la hipoteca.

- Documentos de ingresos adicionales:

- Comprobantes de ingresos por freelance o trabajos independientes: Si tiene ingresos de trabajos independientes o freelance, podría necesitar proporcionar facturas, contratos o registros de pagos.

- Ingresos por alquileres: Si posee propiedades de alquiler, podría ser necesario mostrar los contratos de arrendamiento y los recibos de alquiler para demostrar ingresos adicionales.

- Otros documentos:

- Estado de deudas: Algunos prestamistas pueden requerir información sobre sus deudas actuales, como préstamos estudiantiles, tarjetas de crédito y otros préstamos.

- Identificación personal: Documentos como su identificación oficial (por ejemplo, pasaporte, licencia de conducir) para verificar su identidad.

Cálculo de la capacidad de pago y relación deuda-ingreso

Tanto la capacidad de pago como la relación deuda-ingreso es un análisis útil y necesario a la hora de solicitar un crédito en una entidad financiera o, simplemente, para controlar los gastos personales del día a día. A través de una sencilla fórmula podemos conocer nuestra capacidad de pago, permitiéndonos tomar decisiones en cuanto a gastos y endeudamientos.

Para calcular la capacidad de pago es necesario tener en cuenta:

- Ingresos

- Gastos

- Gastos imprevistas

- Gastos eventuales

- Disponible

Ahorro y pago inicial

Tanto el ahorro como el pago inicial son dos conceptos a tener en cuenta antes de realizar la solicitud de una hipoteca.

Importancia del ahorro y el pago inicial en una hipoteca

Ahorrar para comprar una casa puede ser una gran decisión, no solo como proyecto de vida, también como estrategia de inversión. Sin embargo, es necesario contar con un ahorro mínimo para poder optar a la concesión de la hipoteca.

Aunque depende de la situación económica de cada persona, por lo general es necesario contar al menos con un 20% del valor de tasación del inmueble. Además del pago inicial que ha de realizarse, el comprador deberá considerar que la compra de un inmueble puede conllevar otra serie de gastos no contemplados previamente.

Porcentaje recomendado para el pago inicial

Antes de solicitar una hipoteca es necesario tener en cuenta una serie de requisitos y pagos obligatorios. Sin duda, la cuota inicial conlleva un considerable porcentaje de ahorro ya que las entidades bancarias no suelen conceder más del 80% del valor de tasación del inmueble.

Por ello, normalmente suele ser necesario que el comprador, como mínimo, cuente con el 20% del valor de la tasación para esa cuota inicial. Sin embargo, esta cantidad puede variar según determinados factores y aspectos.

Opciones de financiamiento para el pago inicial

Ese pago inicial, que normalmente se paga con ahorros propios, es uno de los principales inconvenientes con los que se encuentran la mayoría de personas a la hora de solicitar una hipoteca. Entonces, en caso de no disponer de dichos ahorros, ¿es imposible solicitar un crédito hipotecario?

Para estos casos en los que se quiere solicitar una hipoteca pero no se cuenta con dichos ahorros, se puede solicitar un préstamo personal bancario para hacer frente a ese 20% del valor de tasación total. Sin embargo, esta acción puede conllevar un riesgo mayor debido a un sobreendeudamiento.

Estabilidad laboral

La estabilidad laboral es un requisito importante a la hora de pedir un crédito hipotecario. Te contamos a continuación por qué.

Cómo la estabilidad laboral afecta la aprobación de una hipoteca

Las condiciones del contrato pueden variar dependiendo de la estabilidad laboral del contratante. De hecho, puesto que ofrece una mayor garantía de pago, cuanto mayor sea la antigüedad laboral en una empresa y mejores las condiciones del contrato (por ejemplo, indefinido), mayores serán las opciones y posibilidades para que el crédito hipotecario sea otorgado.

Por el contrario, si tu situación laboral es inestable o no se cuenta con demasiada antigüedad laboral, las prestaciones ofrecidas pueden ser menores.

Documentos requeridos para demostrar estabilidad laboral

Sabiendo que la estabilidad laboral es una condición a valorar para la concesión de una hipoteca, es necesario conocer cuáles son los documentos que han de ser presentados para demostrar dicha seguridad de empleo.

- Documento de identidad: al igual que sucede con otros trámites, para solicitar una hipoteca es obligatorio presentar un documento de identidad en vigor con el que poder acreditar la identidad.

- Contrato laboral: con el objetivo de poder conocer la solvencia económica de la persona solicitante, la entidad bancaria exigirá cierta documentación como el contrato laboral, el alta en la Seguridad Social en caso de trabajar por cuenta propia o el Boletín Oficial si se trata de un puesto de funcionario.

- Informe de vida laboral: el banco podrá conocer la estabilidad de tu carrera laboral gracias a este documento.

- Nóminas: para conocer el nivel de ingresos, la financiera suele solicitar al menos las tres últimas nóminas. Si trabajas como autónomo, podrás presentar las últimas declaraciones de IRPF.

- Declaración de la Renta: para comprobar mejor la situación económica global, será necesario aportar la última declaración de la Renta o por el modelo 130 y 303 si se trata de autónomos.

- Préstamos o hipotecas: si cuentas con algún otro préstamo o hipoteca, el banco querrá conocer su estado para hacerse una idea de cuáles son tus gastos fijos mensuales y comprobar que no existen impagos.

Alternativas en caso de falta de estabilidad laboral

A pesar de que la estabilidad laboral es una condición con gran peso a la hora de solicitar una hipoteca, no siempre se cuenta con ella. En caso de no contar con esa estabilidad, la entidad financiera podrá demandar unos requisitos mayores para conceder la hipoteca.

Al no disponer de un contrato indefinido o de larga duración, será necesario justificar al banco que se dispone de la solvencia económica suficiente para hacerse cargo del pago del crédito mediante:

- Ahorros: contar con al menos el 30% del valor de tasación, será una buena forma de demostrar solvencia económica a pesar de que no se cuente con una contrato estable.

- Ingresos extra: poder acreditar ingresos extra de manera periódica puede ser otro punto a favor para demostrar que el préstamo será pagado a tiempo siempre.

- Deudas: justificar que no se cuenta con deudas pasadas ni presentes es otra forma que proporciona al banco mucha información sobre la persona solicitante.

- Aval: en caso de que no se disponga de un salario estable o un contrato indefinido, puede solicitarse un avalista que se haga cargo de las deudas en caso de que no puedan ser pagadas.

Valor y tasación de la propiedad

¿Conoces qué es el valor y tasación de un inmueble? Si estás pensando en adquirir una vivienda, este concepto puede ser fundamental en el proceso de compraventa.

Significado del valor y tasación de la propiedad

El término “valor y tasación” es un concepto con el que determinar cuál es el precio estimado de un inmueble (un edificio, una vivienda, una finca…). Este valor es calculado tras un proceso concreto y según diferentes criterios profesionales, constructivos, económicos y técnicos llevados a cabo por técnicos especializados que se llama tasación hipotecaria.

Proceso de tasación y quién lo lleva a cabo

La tasación de una vivienda, al establecer el valor de un inmueble de manera legal y oficial, se trata de un proceso que consta de diferentes fases y requisitos. Por ello, el proceso de tasación solo puede ser realizado según el método establecido y realizado únicamente por tasadores homologados por el Banco de España, como los de Arquitasa.

Además, dependiendo del tipo de inmueble a tasar, es posible que el profesional encargado tenga que contar con una formación y unos conocimientos específicos.

Requisitos adicionales y consideraciones especiales

Además de los requisitos para la aprobación de crédito de una casa, a la hora de realizar una tasación con fines hipotecarios es necesario tener en cuenta otras particularidades como:

Antigüedad laboral mínima

La antigüedad laboral es una condición muy tenida en cuenta a la hora de evaluar la concesión de una hipoteca. Para muchas entidades bancarias es sinónimo de estabilidad y, por lo tanto, una forma de tener garantizado el pago de las cuotas correspondientes.

Aunque no siempre tiene que suceder de tal manera, el riesgo de impago es menor que si la persona se encuentra en una continua situación de empleo inestable.

Edad y capacidad de endeudamiento

La edad de la persona y su capacidad para hacer frente a los futuros pagos son dos condiciones necesarias para el préstamo de una vivienda.

De hecho, la regla suele ser que la suma de la edad del titular y el tiempo de préstamo no sea mayor de 70 años. Así, por ejemplo, a una persona de 60 años solo se le podría financiar una hipoteca por un periodo máximo de 10 años.

Documentación requerida

Es necesario tener en cuenta la documentación necesaria para una hipoteca y para la solicitud de una tasación:

- Certificado registral: gracias a este documento (firmado por el Registro de la Propiedad) es posible conocer el estado jurídico del inmueble y validar los asientos registrales del mismo. De este modo, mediante el certificado registral es posible validar el derecho del inmueble.

- Nota simple: también conocida como escritura de la propiedad, la nota simple permite entender cuáles son las características y particularidades del inmueble. En este documento queda detallado el titular del inmueble, su situación jurídica y otros datos de la propiedad.

- Referencia Catastral: al tratarse de un código único, gracias a este número alfanumérico de 20 caracteres es posible identificar cualquier inmueble en la cartografía catastral. La referencia catastral debe ser solicitada en el Catastro y su uso es fundamental a la hora de realizar la tasación de cualquier propiedad.

Evaluación de riesgos y seguros hipotecarios

Antes de conceder cualquier préstamo, será necesario que el prestamista compruebe una serie de datos e informaciones como los ingresos y las deudas activas. Gracias a este análisis es posible evaluar el riesgo que la entidad asumiría al conceder dicho crédito hipotecario.

Es posible que se soliciten documentos adicionales para finalizar correctamente la evaluación de dicho riesgo.

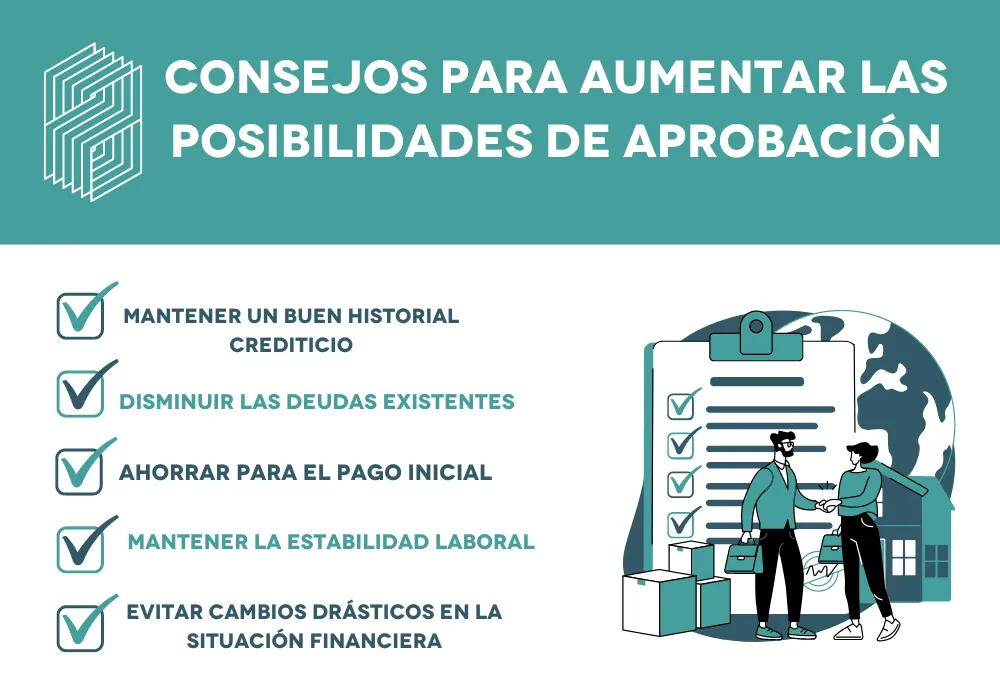

Consejos para aumentar las posibilidades de aprobación

La concesión de un préstamo requiere de cierta documentación y una serie de criterios de aprobación de hipotecas. En caso de no cumplir todas las características necesarias para que el préstamo sea concedido, sigue los siguientes consejos para aumentar la posibilidad de aprobación:

1.Mantener un buen historial crediticio

Mediante el historial crediticio es posible conocer las deudas de una persona. Este informe ayuda a las entidades financieras a conocer mejor el historial financiero de un cliente (los plazos de pago, deudas pasadas, deudas actuales, préstamos con garantía personal…).

Mantener un buen historial crediticio, por lo tanto, será fundamental en la fase previa a la concesión de una financiación hipotecaria. Además, es posible que la entidad financiera solicite otros documentos con el objetivo de aclarar o descartar cualquier situación de morosidad.

2.Disminuir las deudas existentes

Si tienes en mente solicitar una hipoteca, lo mejor sería hacerlo sin otra deuda activa. De este modo contarás con más probabilidad de que el crédito fuera aprobado.

En caso de tener vigente otros préstamos, asegúrate de que ninguna cuota figura como impagada. De lo contrario, es muy probable que el banco rechace automáticamente la petición de crédito.

3.Ahorrar para el pago inicial

Normalmente el banco no financia el 100% del coste de la propiedad; por lo general suelen cubrir hasta el 80% del valor de tasación. Por lo tanto, suele haber un 20% de la cantidad que el comprador debe hacer frente con ahorros propios.

En el momento de la compraventa, es importante contar con esa cantidad de dinero para conseguir la financiación de la vivienda. En caso de no disponer del ahorro suficiente para el pago inicial, puede suponer un impedimento a la hora de conseguir la concesión de la hipoteca.

4.Mantener la estabilidad laboral

Como previamente hemos comentado, tener una situación laboral estable es fundamental para conseguir la concesión de una hipoteca. Teniendo en cuenta que la entidad financiera necesita tener seguridad de que las cuotas vayan a ser pagadas, la estabilidad laboral es uno de los requisitos mínimos que han de cumplirse.

En caso de trabajar por cuenta ajena, será necesario un contrato indefinido y contar con antigüedad en la empresa. Si trabajas como autónomo, en los dos últimos años se deben contar con beneficios recurrentes y estables.

5.Evitar cambios drásticos en la situación financiera

No solo se recomienda contar con una situación financiera óptima, también es aconsejable que sea mantenida durante un tiempo prolongado, es decir, sin cambios drásticos ni grandes diferencias económicas.

Preguntas frecuentes sobre los requisitos para pedir una hipoteca

¿Cuál es el puntaje crediticio mínimo requerido para obtener una hipoteca?

El puntaje crediticio mínimo requerido para una hipoteca varía según el prestamista y el tipo de préstamo, pero generalmente se recomienda tener un puntaje de crédito de al menos 620 puntos.

¿Es posible obtener una hipoteca sin historial crediticio?

Sí, es posible obtener una hipoteca sin historial crediticio. Algunos prestamistas ofrecen préstamos para compradores con crédito limitado o sin historial crediticio, pero es posible que se requieran otras formas de demostrar la capacidad de pago, como comprobantes de ingresos estables.

¿Cuánto tiempo toma el proceso de aprobación de una hipoteca?

El tiempo de aprobación de una hipoteca puede variar, pero en promedio, puede tomar entre 30 y 45 días desde la presentación de la solicitud hasta el cierre del préstamo. Factores como la documentación completa y la evaluación de la propiedad pueden afectar la duración del proceso.

¿Qué es la FEIN de una hipoteca?

La FEIN de una hipoteca es la Ficha Europea de Información Normalizada, un documento vinculante proporcionado por el banco tras aprobar la solicitud. Resume todas las condiciones esenciales del préstamo hipotecario, incluyendo detalles de negociación, como prestamista e intermediario.

Conclusiones

Si estás pensando en solicitar una hipoteca, es necesario cumplir con una serie de requisitos para que la entidad bancaria apruebe su concesión. Recuerda cuáles son algunas de las principales condiciones necesarias para el préstamo de una vivienda:

- Contar con un ahorro de al menos 20-30% del precio de tasación

- Contar con ingresos estables y suficientes

- Contar con estabilidad financiera y laboral

- Tener un historial crediticio bueno

- Evaluar avales u otro tipo de garantías en caso de no cumplir con los requisitos básicos

Referencias y bibliografía

- Requisitos para pedir una hipoteca: Guía completa.

- Smith, J. (2020). Requisitos para pedir una hipoteca: Guía completa. Editorial Hipotecaria.

- Cómo obtener una hipoteca: Requisitos y consejos.

- García, A. (2019). Cómo obtener una hipoteca: Requisitos y consejos. Revista Finanzas y Vivienda, 25(2), 45-62.

- Evaluación crediticia en hipotecas: Factores y criterios clave.

- Pérez, M., & Rodríguez, L. (2018). Evaluación crediticia en hipotecas: Factores y criterios clave. Journal of Mortgage Research, 10(3), 78-94.

Estadísticas interesantes

- En mayo de 2023, el número de hipotecas sobre viviendas inscritas en los registros de la propiedad fue de 33.398, un 24,0% menos en tasa anual1. El importe medio de dichas hipotecas disminuyó un 4,6% y se situó en 141.798 euros. Fuente INE

- Según los expertos consultados por Business Insider España, la evolución de las hipotecas en 2021 dependerá del comportamiento del euríbor, de los nuevos requisitos que aplique la banca y del aumento de la competencia en el mercado.

- Un estudio de OBS Business School sobre el mercado inmobiliario indica que un 45% de la renta familiar se destina al pago de la hipoteca en España, un nivel muy superior a la media de la Unión Europea (UE), y unos 15 puntos más que lo que se destinaba en 2021.