PUNTOS CLAVE PARA EL LECTOR:

➯ El leasing inmobiliario es una opción de financiación que permite a una empresa o particular adquirir un inmueble mediante el pago de cuotas periódicas, con la opción de compra al final del contrato.

➯ Este sistema es ventajoso porque combina el arrendamiento y la posibilidad de compra, facilitando el acceso a propiedades sin necesidad de un gran desembolso inicial.

➯ Es utilizado principalmente por empresas para financiar oficinas, locales o naves industriales, beneficiándose de ventajas fiscales y de una mayor flexibilidad financiera.

➯ Al finalizar el contrato, el usuario puede optar por comprar el inmueble, renovar el contrato o devolver la propiedad al arrendador.

Muchas empresas buscan alternativas de financiación a medio plazo para ampliar o renovar sus activos. Una de estas opciones es el leasing: un método de financiación de alquiler con opción a compra para bienes con finalidad mercantil.

La ventaja principal del leasing es la financiación de activos que van desde inmuebles hasta maquinaria productiva y el beneficio fiscal para la empresa.

Algunos de los sectores productivos más interesados en este método de financiación son el agrario (para ampliar o renovar la maquinaria como flotas o tractores); el sector del transporte (para renovar o ampliar la flota de vehículos) y, en general, cualquier tipo de compañía que desee acceder a una alternativa de financiación a los préstamos y créditos hipotecarios.

En este artículo vamos a centrarnos en explicar y definir las características y requisitos del leasing inmobiliario: un tipo de leasing orientado a financiar la compra de fincas con carácter mercantil.

Indice de contenidos

- 1 ¿Qué es el leasing inmobiliario?

- 2 ¿Quién puede contratar un leasing inmobiliario?

- 3 ¿Cómo funciona un leasing?

- 4 Ventajas del Leasing inmobiliario

- 5 Desventajas del Leasing inmobiliario

- 6 Tipos de leasing

- 7 Modalidades de leasing

- 8 Modelo contrato de leasing inmobiliario

- 9 ¿Leasing inmobiliario o hipoteca?

- 10 Requisitos para el leasing

- 11 Fiscalidad e impuestos leasing inmobiliario

- 12 Bancos con leasing inmobiliario

¿Qué es el leasing inmobiliario?

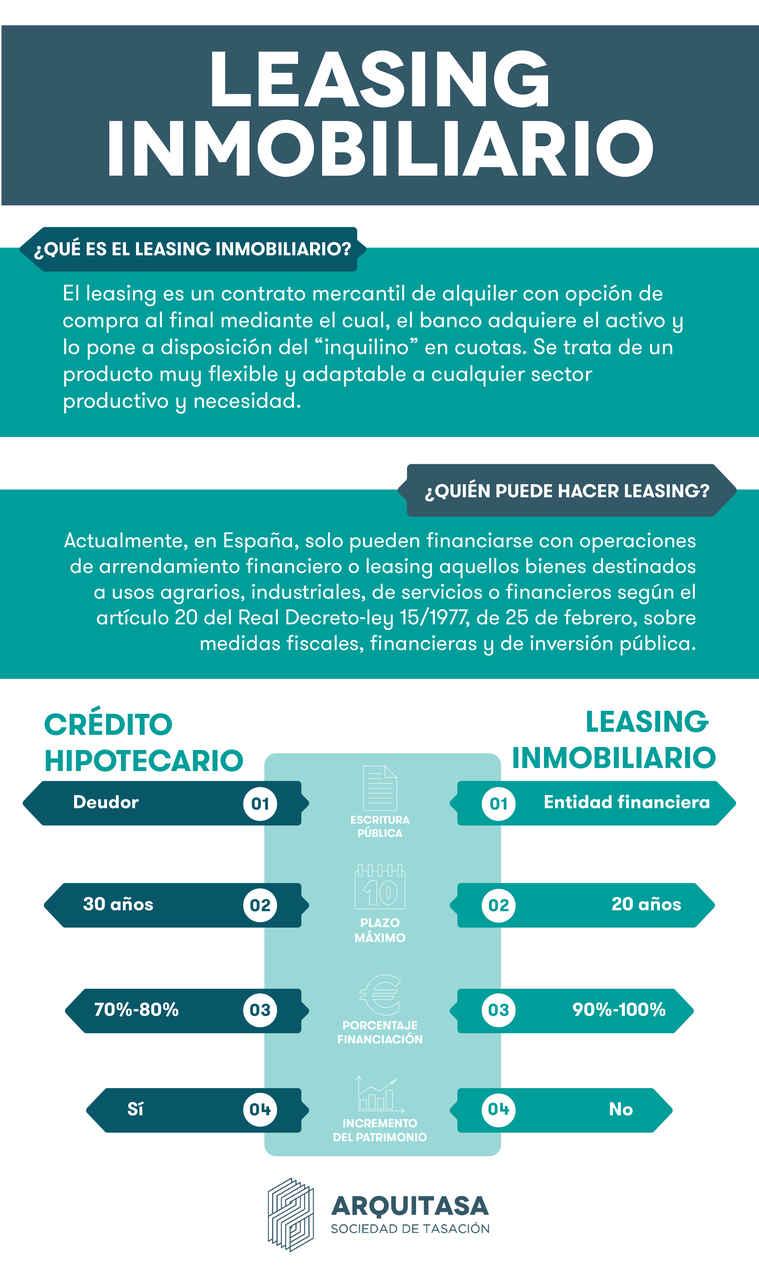

El leasing es un contrato mercantil de alquiler con opción de compra al final mediante el cual, el banco adquiere el activo y lo pone a disposición del “inquilino” en cuotas. Se trata de un producto muy flexible y adaptable a cualquier sector productivo y necesidad.

El leasing es la opción idónea para financiar la compra de bienes productivos de activo fijo a medio largo plazo.

¿Quién puede contratar un leasing inmobiliario?

Actualmente, en España, solo pueden financiarse con operaciones de arrendamiento financiero o leasing aquellos bienes destinados a usos agrarios, industriales, de servicios o financieros según el artículo 20 del Real Decreto-ley 15/1977, de 25 de febrero, sobre medidas fiscales, financieras y de inversión pública.

Por tanto, solo pueden hacer leasing inmobiliario (o cualquier tipo de leasing) las empresas y los profesionales autónomos para financiar la compra de activos destinados a uso profesional. Por este motivo, todos los contratos de leasing tienen carácter mercantil.

¿Cómo funciona un leasing?

El leasing inmobiliario se utiliza como un método de financiación de activos o propiedades, pero también como un tipo de arrendamiento con mayores garantías que los alquileres normales.

El funcionamiento del leasing se basa en financiar la compra de un bien inmueble mediante cuotas mensuales (similares a un alquiler) de tal forma que, una vez finalizado el contrato, el arrendatario puede elegir adquirir la propiedad, renovar el contrato o devolver la finca.

Cuando finaliza el periodo de leasing estipulado en el contrato de arrendamiento financiero, la empresa o profesional que ha firmado tiene tres opciones:

- Adquirir la propiedad del inmueble por el valor residual (diferencia entre su valor total y las cuotas abonadas a lo largo del contrato).

- Renovar el contrato y continuar abonando cuotas.

- Devolver el inmueble y detener el pago de cuotas.

¿Cómo se amortiza un leasing inmobiliario?

La amortización o devolución de la financiación es una de las mayores ventajas del leasing. A diferencia de los préstamos hipotecarios y otros métodos, con el leasing el importe del préstamo se devuelve el doble de rápido para empresas medianas y grandes y el triple para pequeñas.

| Importe a financiar | 100.000,00 EUR |

| Tipo de interés | 2,00 % |

| Cuotas | Constantes |

| Periodicidad de las cuotas | Mensual |

| Plazo | 120 meses |

| Valor residual | 911,75 EUR |

| Amortización anual | Año 1 | Año 2 | Año 3 | Año 4 | Año 5 | Año 6 | Año 7 | Año 8 | Año 9 | Año 10 |

| 10% | 10.000 | 10.000 | 10.000 | 10.000 | 10.000 | 10.000 | 10.000 | 10.000 | 10.000 | 10.000 |

Ventajas del Leasing inmobiliario

El leasing es la mejor opción por cinco razones:

- Cómodas cuotas: Permite pagar en cómodas cuotas el disponer del bien y sacarle el máximo partido y tener la opción al final del contrato de adquirir el bien pagando el valor residual.

- Pago diferido del IVA: Obtener la financiación de hasta el 100% de la inversión, incluido el IVA, reduciendo el endeudamiento bancario.

- Amortización fiscal acelerada: Posibilidad de amortización fiscal del bien adquirido: el doble del coeficiente de amortización (según tablas) para empresas en general e incluso el triple para las empresas de reducida dimensión y las pymes.

- Cuotas flexibles: Flexibilidad en las cuotas a pagar: desde la elección de cuotas a tipo fijo o variable, pago en cuotas prepagables o pospagables y cuotas estacionales (muy apreciadas en los sectores hotelero y agrario).

- Precio competitivo: El leasing es compatible con las principales líneas de crédito subvencionadas, como las del ICO o el BEI a un precio híper competitivo.

Ventajas financieras

- Financiación del IVA

- Menor CIRBE

- Amortización acelerada

- Financiación de hasta el 100% del importe

- Mínimo 10 años de financiación

Ventajas fiscales

- Deducción de la carga financiera

- Deducción de las cuotas de amortización (el doble o triple de las tablas)

- Deducción del IRPF a través de las amortizaciones

- Deducción de la base imponible del impuesto sobre sociedades o IRPF

Desventajas del Leasing inmobiliario

- El contratista del leasing o arrendamiento financiero no es propietario hasta que finaliza el contrato

- Solo pueden hacer leasing las empresas y autónomos para fines mercantiles.

- El precio de la financiación es mayor que en un préstamo hipotecario

- El seguro o mantenimiento no están incluidos en el arrendamiento.

- La cancelación del contrato antes de tiempo conlleva una penalización.

Tipos de leasing

Habitualmente se distingue entre dos tipos de leasing: el financiero y el operativo. El primero, el leasing financiero, consiste en el alquiler de un inmueble con opción a compra al final del contrato mientras que el leasing operativo es otra manera de llamar al renting.

Leasing operativo

El leasing operativo consiste en el alquiler de un inmueble sin opción a compra al final. Habitualmente, a este producto financiero se le llama renting y es la mejor opción para aquellas empresas que quieren disfrutar de un activo por un tiempo determinado sin adquirirlo al final.

Leasing financiero

El leasing financiero es la modalidad de la cual hemos hablado a lo largo de todo el artículo: un contrato mercantil entre una empresa o autónomo y una entidad financiera para el uso de un inmueble con opción de compra al final. Este tipo de leasing solo puede ser ofrecido por sociedades arrendatarias autorizadas por el Banco de España.

Modalidades de leasing

Lease back

Este tipo de método de financiación es la opción inversa al leasing: una empresa vende un activo financiero al banco para obtener liquidez y va recuperando cuotas.

Leasing inmobiliario

El leasing inmobiliario es aquel que se realiza sobre una finca. Si este se realiza sobre un inmueble en construcción se llama “leasing de bien futuro” y si se realiza sobre un inmueble especialmente construido para el locatario se llama “leasing de construcción”.

Leasing habitacional

El leasing habitacional, más conocido como alquiler con opción a compra, consiste en un contrato de arrendamiento donde se establece una cláusula para dar la opción a comprar el inmueble al final descontando las cuotas abonadas.

En España, el leasing habitacional no está contemplado dentro de la ley que regula el arrendamiento financiero (Real Decreto-ley 15/1977, de 25 de febrero) por lo que, para llevarlo a cabo, se debe redactar un contrato de arrendamiento de vivienda que incluyera:

- Plazo o fecha del contrato

- Precio de compra de la vivienda

- Señal y fianza del alquiler

- Descuento del precio final de compra por cuotas abonadas (todo, parte o nada de las cantidades que el inquilino abona durante el arrendamiento).

- Distribución de los gastos de compra (escritura, impuestos, etc) al momento de venta.

Modelo contrato de leasing inmobiliario

Diferencia entre leasing inmobiliario y alquiler con opción a compra

La principal diferencia entre el leasing inmobiliario y el alquiler con opción a compra es quién puede beneficiarse de cada uno: el leasing inmobiliario solo puede contratarse por empresas y autónomos; mientras que el alquiler con opción a compra puede realizarlo cualquier particular.

Otra diferencia es que el leasing inmobiliario está regulado por el Real Decreto-ley 15/1977, de 25 de febrero y el alquiler con opción a compra no tiene una regulación específica más allá del Código Civil.

¿Leasing inmobiliario o hipoteca?

El crédito hipotecario es un préstamo otorgado a quien compra la propiedad donde, esta persona deja a su vez el inmueble como garantía. El principal beneficio de este método es que el inmueble ya es propiedad de la persona que lo compra aunque no haya terminado de pagarlo. El dueño del inmueble puede tomar decisiones sobre él como venderlo, reformarlo o alquilarlo pero, por otra parte, los bancos solo dan créditos de hasta el 80% más los gastos de la hipoteca (impuestos, tasación, etc).

En el leasing, el cliente no es dueño de la propiedad sino que la alquila. La ventaja principal con respecto al crédito hipotecario, es que se puede financiar hasta el 100% del precio, además, al no estar dentro del patrimonio, tampoco tributa.

| Crédito Hipotecario | Leasing Inmobiliario | |

| Escritura pública | Deudor | Entidad financiera |

| Plazo máximo | 30 años | 20 años |

| Tasa de interés | Baja | Más baja |

| Porcentaje de financiación | 70%-80% | 90%-100% |

| Amortización anticipada | Sí | Sí |

| Constitución de hipoteca | Sí | No |

| Poder de representación | No | Sí |

| Incremento del patrimonio | Sí | No |

Requisitos para el leasing

- El inmueble debe estar destinado a la actividad mercantil y pertenecer a una empresa o profesional autónomo.

- El contrato de leasing debe tener 10 años como mínimo para bienes inmuebles.

- El importe de las cuotas de amortización debe ser constante o creciente.

Fiscalidad e impuestos leasing inmobiliario

Impuesto sobre el Valor Añadido (IVA)

La ventaja principal del leasing a la hora de abonar el IVA es que, a diferencia de en otras alternativas, también está financiado ya que se abona en cada una de las cuotas (frente a las hipotecas, donde se paga a l principio de la compra).

Además, al tratarse el leasing de una opción para empresas o autónomos es deducible al 100%.

Impuesto de Actos Jurídicos Documentados (AJD)

Si el contrato de leasing se formaliza mediante escritura pública (en la mayoría de los casos sí es así) también tendrá que pagar el AJD. En este caso, la base imponible del impuesto será la suma de todas las cuotas restando el IVA.

Impuesto de Sociedades (IS)

A efectos del Impuesto de Sociedades, el leasing también es bastante atractivo puesto que permite deducir la amortización del inmueble por el doble o triple de los coeficientes definidos en las tablas de amortización, dando lugar a una recuperación de la inversión acelerada del gasto.

Este factor es especialmente conveniente ya que mejora la rentabilidad financiera de la compañía.

Bancos con leasing inmobiliario

| 10 Principales Bancos de España con leasing inmobiliario | Opción de leasing inmobiliario | Teléfono |

| Arquia Bank | Sí | 968 35 40 55 |

| BBVA – Banco Bilbao Vizcaya Argentaria | Sí | 900 102 801 |

| Banco de Sabadell | Sí | 963 08 50 00 |

| Banco Santander | Sí | 915 123 123 |

| Bankinter | Sí | 901 13 13 13 |

| CaixaBank | Sí | 900 404 090 |

| Ibercaja | Sí | 900 40 06 00 |