Tener un inmueble en propiedad conlleva ciertos impuestos, en este artículo te explicamos uno de los tributos sobre los inmuebles más importantes: el impuesto sobre bienes inmuebles. Aquí, puedes consultar qué inmuebles están exentos de pagar el IBI, qué bonificaciones existen y cómo reducir la cuota del IBI con una tasación oficial.

PUNTOS CLAVE PARA EL LECTOR:

➯ El Impuesto sobre Bienes Inmuebles (IBI) es una tasa municipal que grava la propiedad de bienes inmuebles basándose en su valor catastral. Es obligatorio para todos los propietarios de inmuebles.

➯ Cálculo del IBI: El IBI se calcula multiplicando el valor catastral del inmueble por el tipo impositivo determinado por cada municipio, que puede variar entre el 0,4% y el 1,3%.

➯ Bonificaciones y exenciones: Existen bonificaciones obligatorias (por ejemplo, para viviendas de protección oficial) y potestativas (como instalaciones de energía solar) que pueden reducir el IBI. Algunos inmuebles están exentos, como los de la Iglesia y la Cruz Roja.

➯ Pago y reclamación: El IBI puede pagarse online o presencialmente. El impago conlleva sanciones. Es posible reclamar el IBI si se considera excesivo, mediante recursos administrativos y tasaciones periciales.

Indice de contenidos

¿Qué es el IBI o Impuesto de Bienes Inmuebles?

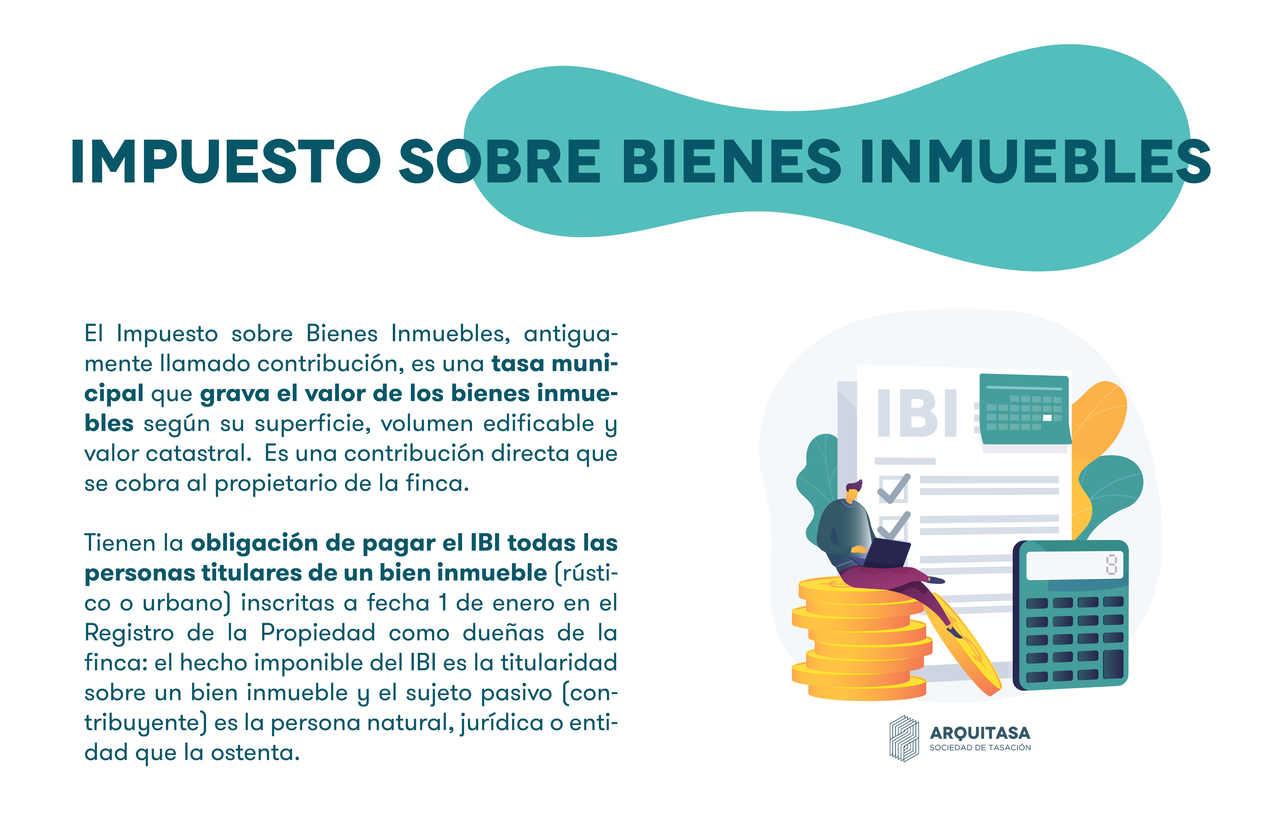

El Impuesto sobre Bienes Inmuebles, antiguamente llamado contribución, es una tasa municipal que grava el valor de los bienes inmuebles según su superficie, volumen edificable y valor catastral. Es una contribución directa que se cobra al propietario de la finca.

El IBI tiene como objetivo que los propietarios de los inmuebles urbanos contribuyan con una tasa municipal para recibir a cambio unos determinados servicios. Los Ayuntamientos, con la recaudación obtenida, acometen, además, otras obras y prestan otros servicios al resto del municipio.

Con todo ello se consigue una cierta redistribución interna de la riqueza. Los Inmuebles pagan este impuesto de forma proporcional a su valor. En la mayoría de municipios, este valor está referenciado a los parámetros del Catastro.

Junto con el Impuesto sobre Actividades Económicas y el Impuesto sobre Vehículos de Tracción Mecánica, el Impuesto sobre Bienes Inmuebles es la tasa recaudada por los ayuntamientos de España según el Real Decreto Legislativo 2/2004, de 5 de marzo.

Tienen la obligación de pagar el IBI todas las personas titulares de un bien inmueble (rústico o urbano) inscritas a fecha 1 de enero en el Registro de la Propiedad como dueñas de la finca: el hecho imponible del IBI es la titularidad sobre un bien inmueble y el sujeto pasivo (contribuyente) es la persona natural, jurídica o entidad que la ostenta.

Impuesto directo o indirecto

El Impuesto sobre Bienes Inmuebles es un tributo directo. Es decir, una contribución que grava la propiedad de alguien sobre una finca. También son impuestos directos el Impuesto sobre la Renta de las Personas Físicas, el Impuesto de Sociedades, de Sucesiones o Donaciones o de Actividades Económicas.

Los impuestos directos son los tributos donde se paga en función de la propiedad: el estado cobra una cantidad sobre un título o derecho. Por el contrario, los impuestos indirectos (como el IVA o los aranceles) gravan el consumo de algo.

Calcular el IBI

El IBI se calcula a partir del valor catastral. Dependiendo del ayuntamiento, el porcentaje a pagar varía entre el 0,4% y el 1,3% para fincas urbanas. En esta web del Ministerio de Hacienda se puede consultar cuánto porcentaje de IBI cobra cada municipio.

Una vez descubierto cuánto se paga de IBI en el municipio donde se ubica el inmueble, hay que acudir al Catastro para consultar el Valor Catastral de la finca. Para consultarlo, se puede acudir a la Sede Electrónica del Catastro.

En este artículo tienes toda la información para consultar el Catastro y calcular el valor catastral de un inmueble.

Después, para calcular el IBI de una casa, se multiplican ambos datos (valor catastral y porcentaje impositivo del municipio).

Consultar el IBI

Puedes consultar cuánto corresponde pagar de IBI en el ayuntamiento donde se ubique el inmueble de forma presencial o telemática. Para hacerlo, hay que dirigirse al Área de Administración de Tributos o departamento donde se gestione el IBI, y solicitar el recibo.

De la misma manera, para consultar el IBI online, debes ingresar en la sede electrónica del ayuntamiento donde se gestionan los tributos municipales, identificarte y consultar el recibo online. Si se encuentra dentro del periodo de pago, el ayuntamiento te permitirá abonar el IBI en la misma plataforma.

Para acceder a la plataforma municipal donde puedes pagar el IBI, tienes que ingresar tu código tributario (número de identificación que puedes encontrar en el recibo del año anterior) y tu DNI. Aunque esto puede variar dependiendo del procedimiento de cada ayuntamiento.

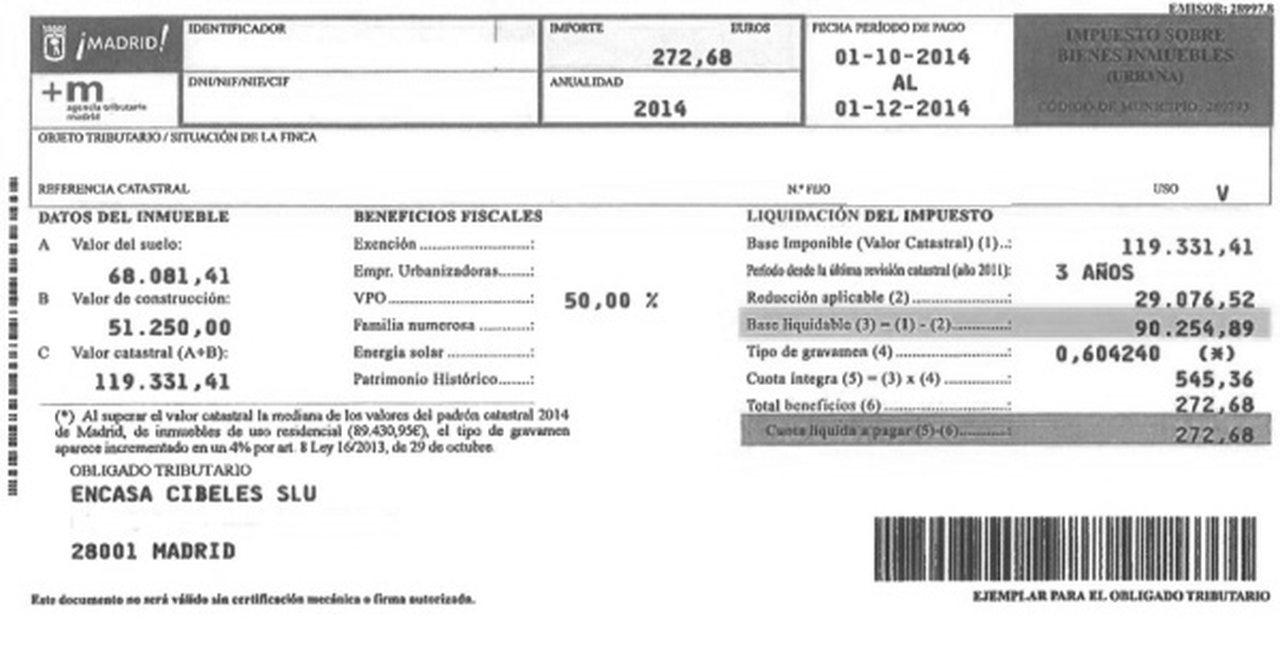

Una vez conseguido el recibo del IBI, puedes identificar el valor del inmueble y el importe a abonar de IBI.

Pagar el IBI

Pagar el IBI

La forma de pagar el IBI depende de cada administración municipal pero, por lo general, existen dos formas de abonar el Impuesto sobre Bienes Inmuebles: internet (con tarjeta o domiciliación) y presencial (acudiendo a un banco autorizado con el recibo).

Pagar el IBI por Internet

Si el ayuntamiento donde se encuentra el inmueble contempla el pago online, debes acudir a su sede electrónica y, una vez emitido el recibo, buscar la sección de “Pago de recibos” donde están todos los cobros pendientes.

Una vez ahí, hay que rellenar los datos correspondientes a la identificación del contribuyente y el inmueble y acceder a la pasarela de pago.

Algunos bancos y ayuntamientos, tienen la opción de pagar el recibo del IBI desde la banca online.

Pagar el IBI de forma presencial

Si el ayuntamiento no tiene opción de pagar online o prefieres hacerlo de forma presencial, debes acudir con el recibo (emitido por sede electrónica o en el ayuntamiento) a un banco autorizado para abonar la cantidad correspondiente.

Pagar el IBI fuera de plazo

El retraso en el pago de un impuesto, como el IBI, implica una sanción en función de la cantidad de tiempo que pasa entre que se vence el plazo y se abona la tasa.

- Antes de la notificación de intereses de demora, se recarga el 5% del IBI

- Entre tres y seis meses, sin notificación de apremio, se recarga el 10% del IBI.

- A partir de seis meses o notificación de apremio, se recarga el 20% del IBI.

El IBI de inmuebles rústicos

Los bienes inmuebles según el catastro de clasifican en Bienes Inmuebles Urbanos (BIU) o Bienes inmuebles rústicos (BIR), dependiendo de si están clasificadas como rústicas o urbanas, las fincas tienen un tipo de gravamen u otro que viene determinado por la Ley Reguladora de las Haciendas Locales y la administración municipal correspondiente.

Mientras que para los inmuebles urbanos el gravamen máximo puede ser del 1,10, para los inmuebles rústicos puede ser de 0,9, y varía en función del tipo de municipio:

| Característica del municipio | Inmueble urbano | Inmueble rústico |

| Municipios capital de provincia o comunidad autónoma (Barcelona) | 7% | 6% |

| Municipios con servicio de transporte público colectivo de superficie (Vigo) | 7% | 5% |

| Municipios con más servicios de los obligados. | 6% | 6% |

| Municipios con más del 80% de terreno rústico. | 0% | 15% |

Inmuebles que no pagan IBI

Existen dos tipos de inmuebles que no pagan el IBI: los exentos y los no sujetos.

Inmuebles exentos de pagar IBI

Según el decreto ley que regula los impuestos municipales, los inmuebles directamente exentos de pagar el IBI son:

- Propiedad del Estado, CCAA, entidades locales o defensa nacional.

- Propiedad de montes en mano común o terrenos propiedad de agrupaciones vecinales como grupos sociales, no como entidades administrativas.

- Propiedad de la Iglesia Católica, mezquitas y sinagogas.

- Propiedad de la Cruz Roja

- Propiedad de Gobiernos extranjeros para representación diplomática, consular u oficial.

- Superficies con especies determinadas reglamentariamente.

- Terrenos ocupados por el ferrocarril y edificios destinados a su explotación (estaciones o almacenes.

De la misma forma, solicitándolo previamente, pueden quedar exentas según la ley estas fincas:

- Inmuebles destinados a la enseñanza

- Superficies de montes dedicadas a la repoblación forestal

- Centros sanitarios de titularidad pública (regulados por la ordenanza municipal)

- Espacios declarados de interés cultural.

- Inmuebles con una cuota de IBI inferior a cierta cantidad determinada por la ordenanza fiscal.

Bonificaciones del IBI

Las bonificaciones del IBI son una cantidad que se descuenta al importe del tributo por cumplir algún requisito. Pueden dividirse entre bonificaciones obligatorias y bonificaciones potestativas y deben solicitarse previamente por la persona interesada.

Bonificaciones del IBI obligatorias

Las bonificaciones obligatorias son las que afectan a todos los ayuntamientos, estas son:

- Obras de urbanización, construcción y promoción inmobiliaria entre el 50 y 90% de la cuota.

- Viviendas de Protección Oficial (VPO) o similares, 50%.

- Bienes rústicos de cooperativas agrarias, 95%.

Bonificaciones del IBI potestativas

Las bonificaciones potestativas son aquellas que pueden elegir los ayuntamientos y que están reguladas por la ordenanza fiscal municipal correspondiente dentro del marco de la Ley de Haciendas Locales.

- Familias numerosas, hasta el 90%

- Instalación de energía solar, hasta el 50%

- Actividades económicas de interés municipal, hasta el 95%

- VPO a partir del 3º período impositivo, hasta el 50%.

- Inmuebles de características especiales, hasta el 90%.

Bonificación del IBI por Viviendas de Protección Oficial

Los inmuebles declarados como viviendas de protección oficial tienen derecho a una bonificación del 50% sobre el impuesto de bienes inmuebles durante los tres primeros periodos impositivos desde que se concede la Cédula Definitiva.

Una vez transcurrido el periodo regulado por la Ley de Haciendas Locales, algunos ayuntamientos bonifican el 50% a las VPO.

Bonificación del IBI por familia numerosa

La bonificación del IBI por familia numerosa es una bonificación potestativa, es decir, cada ayuntamiento decide si la concede o no. Por tanto, para comprobar si un inmueble tiene derecho al descuento por familia numerosa en su cuota del impuesto sobre bienes inmuebles, hay que consultar la regulación local del municipio donde se ubica la finca.

Por ejemplo, en el Ayuntamiento de Murcia, los titulares de familia numerosa pueden bonificar el 50% del impuesto para la categoría general y el 90% para la categoría especial.

Reclamar el IBI

Existe un procedimiento para reclamar el IBI cuando se considera que el importe es demasiado alto.

Para reclamar el IBI, primero tenemos que solicitar la información de la cuota al ayuntamiento pidiendo el recibo. Después debes calcular el valor catastral que, aproximadamente, corresponde al 50% del valor de mercado.

Para comprobarlo, debes acudir al catastro y consultar el valor del inmueble, además de solicitar una tasación oficial para determinar el valor real.

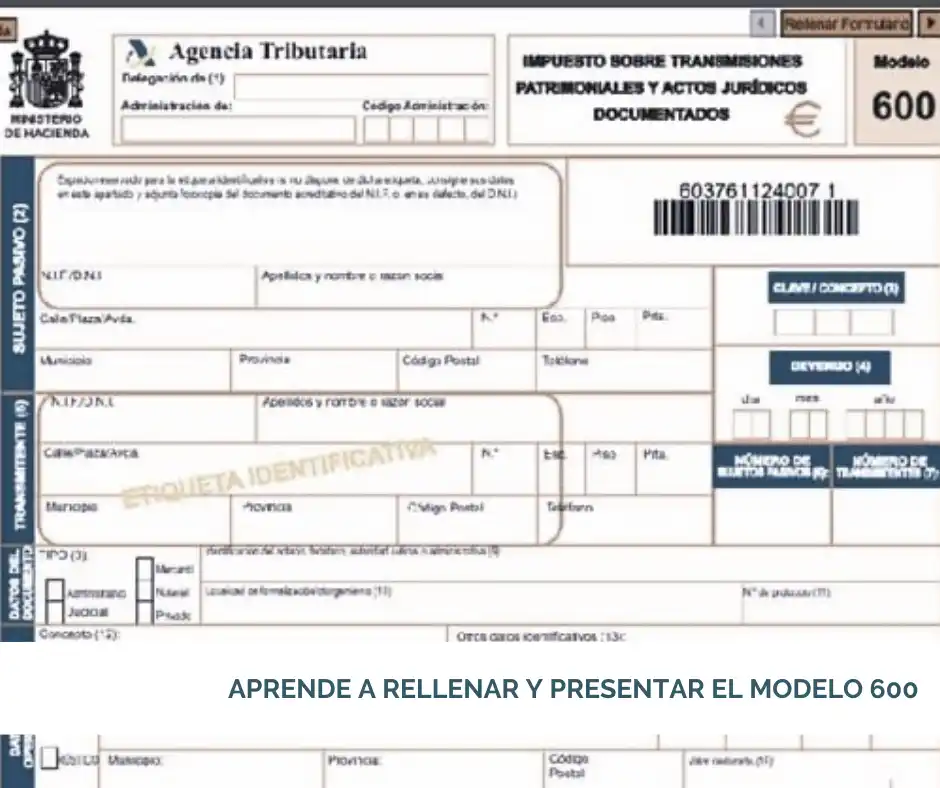

Una vez tengamos la información, debemos reclamar el IBI interponiendo un recurso de reposición, una reclamación económico-administrativa o un recurso contencioso administración, a través de una tasación para reclamar a hacienda.

El plazo para presentar el recurso es de un mes desde la notificación. Aunque se presente un recurso, es recomendable abonar la cuota del IBI en el plazo voluntario.

Tasación inmobiliaria para reducir el IBI

Para reducir el IBI a pagar por un inmueble, debemos solicitar una tasación pericial contradictoria y solicitar una corrección del valor catastral.

En resumen

Preguntas frecuentes sobre la contribución

Impuesto contribución

El Impuesto sobre Bienes Inmuebles, también conocido como IBI o Contribución, es un tributo que recae sobre la titularidad de los bienes inmuebles. Este impuesto es gestionado por los ayuntamientos y su objetivo principal es financiar los gastos públicos y servicios municipales. El importe del IBI se determina en función del valor catastral del inmueble y de los tipos impositivos establecidos por cada municipio.

El IBI se calcula tomando como base el valor catastral del inmueble, el cual es establecido por la administración tributaria. Este valor se obtiene a partir de diferentes variables como la ubicación, el tamaño y las características del inmueble. Una vez determinado el valor catastral, se aplica el tipo impositivo correspondiente para obtener la cuota a pagar.

Es importante tener en cuenta que el IBI no solo se aplica a las viviendas, sino también a otros tipos de bienes inmuebles como locales comerciales, terrenos o garajes. Además, existen diferentes bonificaciones y exenciones que pueden aplicarse en determinados casos, como por ejemplo para viviendas de protección oficial o para propietarios con bajos ingresos.

- La contribución es un impuesto de carácter local, por lo que cada municipio tiene la potestad de fijar sus propios tipos impositivos.

- El pago de contribución suele realizarse de forma anual, aunque en algunos casos se puede fraccionar en varios pagos.

- El impago de contribución puede conllevar sanciones e incluso la posibilidad de que el ayuntamiento proceda a embargar el inmueble.

- El importe recaudado a través del IBI se destina a financiar los servicios públicos municipales, como el mantenimiento de calles, alumbrado, recogida de basuras, entre otros.

¿El ibi y la contribución es lo mismo?

El Impuesto sobre Bienes Inmuebles (IBI) y la Contribución son términos que a menudo se utilizan indistintamente para referirse al mismo impuesto. Sin embargo, existen pequeñas diferencias entre ambos conceptos.

El IBI es un impuesto local que grava la propiedad de los bienes inmuebles, ya sean urbanos o rústicos. Se calcula en base al valor catastral de la propiedad y puede variar dependiendo del municipio en el que se encuentre. Este impuesto es de carácter periódico y debe pagarse anualmente.

Por otro lado, la Contribución es una tasa que se aplica a la propiedad inmobiliaria y tiene un carácter más general. A diferencia del IBI, la Contribución puede ser utilizada por los municipios para financiar diferentes servicios públicos, como el mantenimiento de calles, alumbrado, recogida de basuras, entre otros. La tasa de Contribución también se calcula en base al valor catastral de la propiedad y se paga de forma periódica, generalmente anualmente o trimestralmente.

- En resumen:

- El IBI es un impuesto local que grava la propiedad de los bienes inmuebles.

- La Contribución es una tasa que se utiliza para financiar servicios públicos.

- Ambos impuestos se calculan en base al valor catastral de la propiedad.

¿Las fincas rústicas pagan contribución?

El Impuesto sobre Bienes Inmuebles (IBI) o Contribución es un impuesto que se aplica a la propiedad de bienes inmuebles, ya sean urbanos o rústicos. Sin embargo, es importante destacar que las fincas rústicas también están sujetas al pago de este impuesto.

Las fincas rústicas, que son aquellas destinadas principalmente a la explotación agrícola, ganadera o forestal, también se consideran bienes inmuebles a efectos del IBI. Esto significa que los propietarios de fincas rústicas están obligados a pagar la contribución correspondiente de acuerdo con la valoración catastral de sus terrenos.

Es importante tener en cuenta que el importe a pagar por las fincas rústicas puede ser diferente al de las fincas urbanas, ya que la valoración catastral se realiza teniendo en cuenta las características específicas de cada tipo de propiedad.

¿Una casa en terreno rústico paga ibi?

El Impuesto sobre Bienes Inmuebles (IBI), también conocido como Contribución, es un tributo que se aplica a la propiedad de bienes inmuebles. Este impuesto se basa en el valor catastral de la propiedad y es recaudado por los ayuntamientos en España.

En el caso de una casa ubicada en terreno rústico, también está sujeta al pago del IBI. Aunque los terrenos rústicos pueden tener características diferentes a los urbanos, como estar destinados a la agricultura o la ganadería, su propiedad sigue siendo gravada con este impuesto.

Es importante tener en cuenta que el valor catastral de una propiedad en terreno rústico puede ser diferente al de una propiedad en terreno urbano. Esto se debe a que se consideran diferentes variables en el cálculo, como la productividad agrícola del terreno.

Bibliografía y referencias:

- Ley de Haciendas Locales de España (Real Decreto Legislativo 2/2004, de 5 de marzo): Esta es la legislación clave que regula el IBI en España. Puedes consultar el texto completo de la ley en el Boletín Oficial del Estado (BOE) o en la página web del Gobierno de España.

- Ayuntamiento de tu ciudad: La página web oficial de tu ayuntamiento tendrá información detallada sobre las tarifas y regulaciones específicas del IBI en tu localidad.

- Ministerio de Hacienda de España: El sitio web del Ministerio de Hacienda y Función Pública de España proporciona recursos y documentos relacionados con los impuestos locales, incluido el IBI.

- Revistas académicas y artículos especializados: Busca artículos académicos y revistas especializadas en derecho fiscal y finanzas locales. Algunos ejemplos incluyen el «Revista de Estudios de Economía Aplicada» y el «Cuadernos de Economía y Derecho.»

- Libros sobre fiscalidad local y el IBI: Busca libros que aborden la fiscalidad local y el IBI en particular. Algunos autores relevantes en este campo incluyen a Alberto Ibáñez Pérez, Francisco Gascón Inchausti, y otros expertos en derecho tributario.

- Impuesto sobre Bienes Inmuebles: Algunas consideraciones para su posible reforma.