La compra-venta de una vivienda o cualquier tipo de inmueble siempre lleva asociado el pago de diferentes impuestos y tasas municipales. Uno de los más importantes y, a su vez, más confusos, es el Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTN), más conocido como plusvalía municipal.

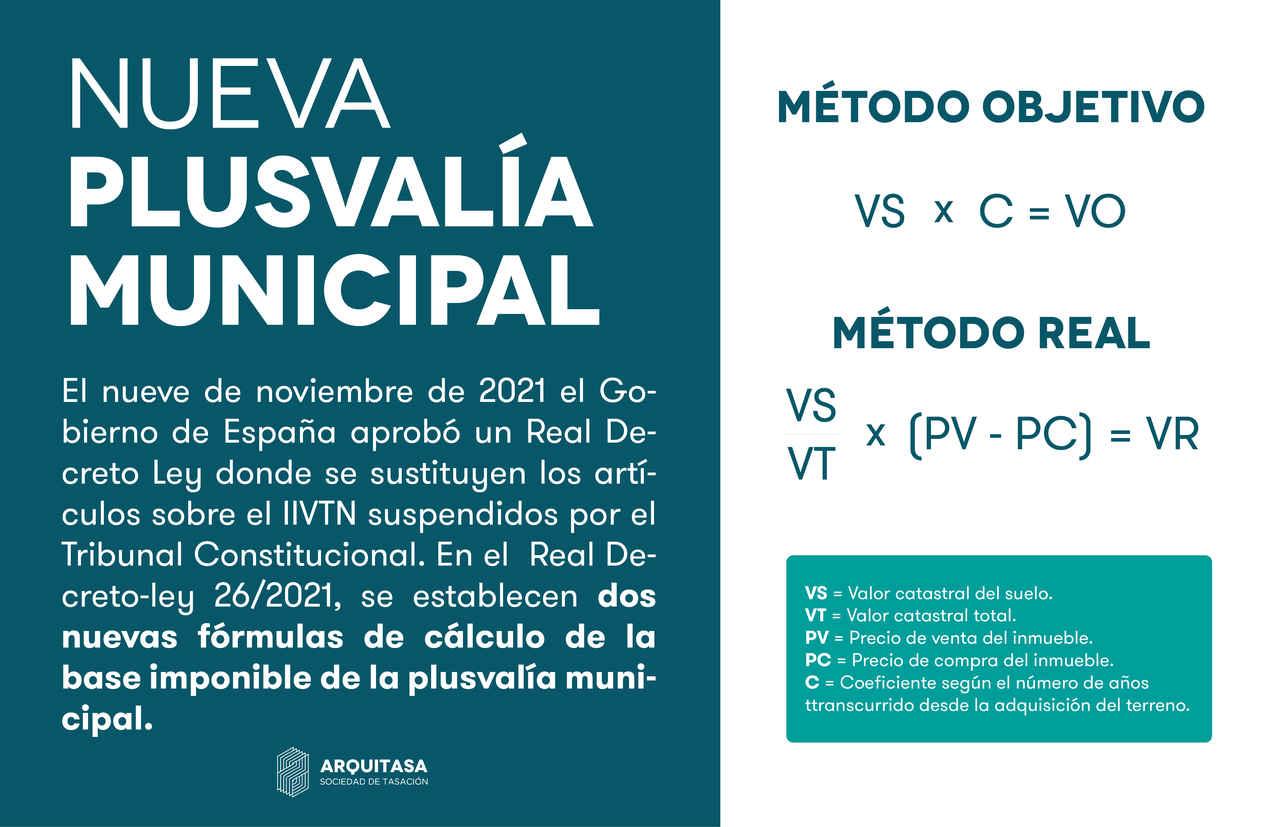

El nueve de noviembre de 2021 el Gobierno de España aprobó un Real Decreto Ley donde se sustituyen los artículos sobre el IIVTN suspendidos por el Tribunal Constitucional. En el Real Decreto-ley 26/2021, se establecen dos nuevas fórmulas de cálculo de la plusvalía municipal. De esta forma, se corrigen los factores anulados por las tres sentencias del alto tribunal.

En este artículo explicamos en qué consiste la IIVTN, cuándo hay que pagarla, quién está exento de hacerlo y cómo hacer el cálculo de la plusvalía municipal.

PUNTOS CLAVE PARA EL LECTOR:

➯ El Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana grava el aumento de valor de los terrenos urbanos en transmisiones de propiedad.

➯ En 2021, se aprobaron dos métodos de cálculo: el valor catastral con coeficientes actualizados o la diferencia entre el valor de compra y venta, permitiendo elegir el más beneficioso.

➯ No se paga si no hay incremento de valor y en casos específicos como dación en pago, transmisiones a administraciones públicas, y más.

➯ Se requiere autoliquidación, escritura pública, y justificantes del derecho a bonificaciones.

Indice de contenidos

- 1 La Plusvalía Municipal o IIVTN

- 2 Sujeto Pasivo del IIVTN

- 3 Base Imponible del IIVTN

- 4 Cuándo no se paga la plusvalía municipal

- 5 Cuándo no se pagaba la plusvalía municipal antes de la nueva ley (09/11/2021)

- 6 Cómo calcular la plusvalía municipal

- 7 Antiguo cálculo de la plusvalía municipal (antes del 09/11/2021)

- 8 Documentación para declarar o presentar la plusvalía municipal

- 9 Cuándo se devenga la plusvalía municipal

- 10 Reclamación de la plusvalía por el sistema anterior (antes del 09/11/21)

La Plusvalía Municipal o IIVTN

La plusvalía municipal o IIVTN es un impuesto municipal directo que grava el aumento de valor de los inmuebles de naturaleza urbana cuando cambian de propiedad según el Real Decreto – ley 26/2021 de 8 de noviembre, por el que se adapta el texto refundido de la Ley Reguladora de las Haciendas Locales.

¿Qué sentenció el Tribunal Constitucional sobre la plusvalía municipal?

El 26 de octubre de 2021, tras dos sentencias más en contra, el Tribunal Constitucional (TC) declaró nulo el método de cálculo del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana según la metodología que se utilizaba desde 2004.

En la primera sentencia en contra, en 2017, el TC prohibió que se cobrara la plusvalía en casos donde el inmueble había perdido valor con la venta; y en 2019, determinó que tampoco se podía aplicar a las situaciones donde el importe del impuesto superaba el beneficio de la venta de la finca.

Tras la anulación del método de cálculo, el Ejecutivo aprobó un decreto para mantener el impuesto de la plusvalía municipal (y los 2.500 millones de euros anuales en ingresos para los ayuntamientos) corrigiendo la fórmula.

“Este real decreto-ley tiene por objeto dar respuesta al mandato del Alto Tribunal de llevar a cabo las modificaciones o adaptaciones pertinentes en el régimen legal del impuesto como consecuencia de la última de las sentencias referidas, así como integrar la doctrina contenida en las otras dos sentencias, al objeto de dar unidad a la normativa del impuesto y cumplir con el principio de capacidad económica”.

Real Decreto-ley 26/2021

¿Qué cambia tras la aprobación del decreto de 2021?

La principal novedad de la nueva ley sobre plusvalía municipal es que el impuesto solo se aplica a la transmisión de terrenos que hayan incrementado su valor.

Otro cambio importante es que Hacienda ofrece dos opciones para calcular el IITVN de las cuales el contribuyente podrá elegir la más favorable para su caso. Las opciones para obtener el impuesto son, por un lado, mantener la norma de calcularlo usando el valor catastral del suelo, aunque con nuevos coeficientes fijados por el ministerio. Y, por otro lado, como novedad, ofrecer la opción de calcularlo sobre la diferencia entre el valor de compra y el valor de venta.

Los ayuntamientos, por su parte, podrán corregir a la baja hasta un 15% el valor catastral del suelo y determinar los coeficientes (nunca superiores a los fijados por la norma). En la práctica, esto supone que los consistorios tendrán margen para reducir la base de cotización del tributo.

Otra novedad que introduce el nuevo decreto ley, es que Hacienda gravará las plusvalías generadas en menos de un año.

Hecho Imponible del IIVTN

El hecho imponible del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana es la transmisión de la propiedad de un bien inmueble (urbano) que ha incrementado su valor.

Por ejemplo, si al tasar un terreno urbano para repartir una herencia su valor ha aumentado un 20% con respecto al registro anterior, el nuevo propietario deberá abonar la ‘plusvalía municipal’.

Tras la aprobación del nuevo decreto ley, el hecho imponible de este impuesto sigue siendo el mismo aunque, a diferencia de en la redacción anterior, no se presupone un incremento del valor en todas las transacciones.

“No se producirá la sujeción al impuesto en las transmisiones de terrenos respecto de los cuales se constate la inexistencia de incremento de valor por diferencia entre los valores de dichos terrenos en las fechas de transmisión y adquisición”.

Real Decreto-ley 26/2021

Sujeto Pasivo del IIVTN

El sujeto pasivo del IIVTN o contribuyente depende del tipo de transmisión del inmueble: en las donaciones o herencias (donde el título es lucrativo) el impuesto debe pagarlo la persona que recibe la finca; mientras que en las compraventas (donde el título es oneroso) debe pagarlo quien vende o transmite el terreno (excepto cuando es extranjero).

El sujeto pasivo de la plusvalía municipal tampoco se modifica tras la aprobación del nuevo decreto-ley.

Base Imponible del IIVTN

La base imponible de la plusvalía municipal es la cantidad sobre la que se calcula la cuota que se debe pagar del impuesto. Tras la reforma de 2021, la base imponible del IIVTN se puede calcular de dos formas: aplicando un coeficiente sobre el valor catastral o sobre el cambio de valor de transmisión y adquisición.

Tras el decreto ley, la base imponible se puede calcular de dos formas: por el método objetivo (aplicando un coeficiente al valor catastral del suelo) o por el valor real (calculando la diferencia entre el valor de compra y venta). El contribuyente puede elegir la fórmula más beneficiosa para su caso.

Base imponible en el método objetivo

Según la nueva ley, la base imponible del IIVTN se calculará sobre el valor catastral del suelo en el momento de la transmisión. Para calcularlo, el contribuyente deberá obtener el valor del terreno sobre el que está construido el inmueble.

Los coeficientes los determinarán los ayuntamientos, pero no podrán superar los intervalos fijados por la ley:

| Periodo de tiempo desde que se adquirió el bien inmueble | Coeficiente a aplicar sobre el valor del terreno |

| Menos de 1 año | 0,14 |

| 1 año | 0,13 |

| 2 años | 0,15 |

| 3 años | 0,16 |

| 4 años | 0,17 |

| 5 años | 0,17 |

| 6 años | 0,16 |

| 7 años | 0,12 |

| 8 años | 0,10 |

| 9 años | 0,09 |

| 10 años | 0,08 |

| 11 años | 0,08 |

| 12 años | 0,08 |

| 13 años | 0,08 |

| 14 años | 0,10 |

| 15 años | 0,12 |

| 16 años | 0,16 |

| 17 años | 0,20 |

| 18 años | 0,26 |

| 19 años | 0,36 |

| Igual o superior a 20 años | 0,45 |

Base imponible con el valor real

La base imponible a través del método del valor real se obtiene calculando la revalorización del suelo. Para obtenerlo, se resta el precio de compra y el precio de venta y, sobre ese resultado, se aplica la proporción de terreno.

Base imponible con el método antigüo (antes del 09/11/2021)

“Con la finalidad de atender al mandato expresado en las otras dos sentencias, por un lado, se mejora técnicamente la determinación de la base imponible para que refleje en todo momento la realidad del mercado inmobiliario”. Real Decreto-ley 26/2021

Antes de la reforma de 2021, el TC declaró inconstitucionales los artículos 107.1 (párrafo segundo), 107.a) y 107.4 donde se exponía el (hasta ahora) método de cálculo de la base imponible. Según el antiguo texto, el impuesto se calculaba así:

Hasta ahora, podíamos decir que la base imponible de la plusvalía municipal o la cifra sobre la que se calcula el impuesto es el valor catastral del inmueble en el momento de la transmisión: el mismo que se utiliza para calcular el Impuesto sobre Bienes Inmuebles (IBI).

Esta fórmula de cálculo de la base imponible es la que el Tribunal Constitucional declaró ilegal el 26 de octubre de 2021:

Para calcular la base imponible de la plusvalía municipal, hay que multiplicar el valor catastral por un porcentaje correspondiente al tiempo transcurrido desde que se adquirió el terreno y que fija la hacienda local de cada ayuntamiento.

| Periodo de tiempo desde que se adquirió el bien inmueble | Porcentaje de incremento sobre el valor catastral de la finca |

| Hasta 5 años | 3,7% |

| Hasta 10 años | 3,5% |

| Hasta 15 años | 3,2% |

| Hasta 20 años | 3% |

Límites de incremento porcentual para el cálculo de la base imponible del IIVTN. Fuente: BOE

En resumen, la base imponible del IIVTN o plusvalía municipal se calcula añadiendo al valor catastral un porcentaje de incremento que determina cada municipio. Por ejemplo, si el valor catastral de una vivienda es 70.000€ y fue adquirida hace 14 años su base imponible será 72.240€.

Es importante señalar que la base imponible de la plusvalía municipal recae sobre el valor catastral en el momento en el que el bien cambia de propietario, y no sobre el beneficio de la venta o la diferencia entre el valor actual y el valor anterior.

Cuándo se paga la plusvalía municipal

Aunque el nombre jurídico de la plusvalía municipal especifique el término terreno, esta tasa se aplica a todos los bienes inmuebles de naturaleza urbana. Aunque se trate de una vivienda multifamiliar ubicada en un edificio, tiene que pagar el IIVTN cuando su valor haya incrementado al transmitir su titularidad.

Cuándo no se paga la plusvalía municipal

Desde la implementación de la nueva normativa, la plusvalía municipal no se paga si no ha existido un incremento del valor del suelo.

Por ejemplo, si una persona compró un inmueble en 2006 por 100.000€ y lo vende en 2021 por 90.000€, no deberá pagar el impuesto de la plusvalía municipal porque no obtiene un beneficio con la transacción, sino una pérdida.

Además, por ley están exentas de pagar la plusvalía municipal las siguientes situaciones:

- Derechos de servidumbre

- Inmuebles dentro de un Conjunto Histórico Artístico o declarados de interés cultural

- Dación en pago

- Administraciones públicas

- Organizaciones benéficas y La Cruz Roja Española

- Titulares de concesiones administrativas

- Personas o instituciones reconocidas en tratados internacionales

Cuándo no se pagaba la plusvalía municipal antes de la nueva ley (09/11/2021)

La plusvalía municipal o IIVTN no se paga cuando el vendedor no ha obtenido beneficio o ha perdido dinero con la transmisión del inmueble, según las sentencias 59/2017 y 126/2019 del Tribunal Constitucional.

Como explicamos en puntos anteriores, la plusvalía municipal se calcula sobre el valor catastral del inmueble aplicando un porcentaje de incremento en vez de sobre el beneficio de la transmisión.

Esto da lugar a situaciones donde, por ejemplo, el propietario vendería el inmueble por un valor inferior al de compraventa y tendría que pagar la plusvalía municipal contraviniendo el fundamento principal de la hacienda pública democrática por la que la Administración solo puede gravar el incremento de la riqueza o capacidad económica de los ciudadanos.

Para no pagar la plusvalía municipal en una situación de pérdida de patrimonio con la compraventa de un inmueble, hay que presentar una solicitud de devolución después de abonarlo excepto en el caso de algunos ayuntamientos como el de Barcelona.

En los casos donde no hay pérdida del patrimonio, pero el beneficio es inferior al impuesto a pagar, se recomienda consultar con un abogado fiscalista.

Cómo calcular la plusvalía municipal

Desde la entrada en vigor de la nueva ley, la plusvalía municipal se puede calcular de dos formas a elección del contribuyente: el sistema o método objetivo (que mantiene el valor catastral como referencia, pero modifica los porcentajes a aplicar) y el sistema real o plusvalía real (se resta el precio de venta o traspaso al precio de compra o trasmisión).

Después de obtener la base imponible, se aplica la cuota tributaria. Los tipos impositivos del IIVTN dependen de cada municipio, pero rondan el 30% de la base imponible.

Casos práctico 1: favorable al método objetivo

Tenemos un inmueble adquirido en 2017 por 310.000€ que se vende en 2021 por 350.000€. El valor catastral es de 100.000 y el valor catastral del suelo 60.000 (un 60% del valor catastral total).

Método objetivo

Para calcular la plusvalía municipal por el método objetivo, la base imponible se obtendría multiplicando el valor catastral del terreno (60.000€) por el coeficiente determinado por el ayuntamiento (0,17%). En este caso, la base imponible sería 10.200€ (60.000€ x 0,17).

Después, a la base imponible se le aplica el gravamen determinado por el Ayuntamiento (30%). En esta situación, el contribuyente debería pagar 3.060€ (10.200€ x 0,3).

Método real

En el caso del método real, la base imponible para este caso se restaría el precio de venta (350.000€) al precio de compra (310.000€). Después, se multiplica la diferencia (40.000€) por el porcentaje de valor catastral del suelo (en este caso, 60%).

En este escenario, la base imponible del impuesto por el cálculo de la plusvalía real sería 24.000€ (40.000€ x 0,6) y el contribuyente pagaría 7.200€ de impuesto (24.000€ x 0,3).

Caso práctico 2: favorable al método real

En una situación diferente, tenemos una vivienda adquirida en 2014 por 250.000€ y vendida en 2021 por 260.000€. Siendo el valor catastral total 100.000€ y el valor catastral del suelo 20.000€ (20% del valor catastral total):

Método objetivo

La base imponible sería el valor catastral del terreno (20.000€) por el coeficiente del ayuntamiento, en este caso 0,12 (2.400€). Por lo que el contribuyente pagaría 720€.

Método real

La base imponible sería la diferencia de la venta y la compra (10.000€) por el porcentaje de valor del suelo, en este caso 20% (2.000€). Por lo que el contribuyente pagaría 600€ de impuesto.

En el primer caso, el contribuyente sale beneficiado por el cálculo objetivo mientras que, en el segundo, el método real es más favorable para la persona que transmite el inmueble.

Antiguo cálculo de la plusvalía municipal (antes del 09/11/2021)

La plusvalía municipal se calcula obteniendo en primer lugar la base imponible (valor catastral + porcentaje de incremento por tiempo transcurrido desde la adquisición) y aplicando el tipo de gravamen determinado por el ayuntamiento (máximo un 30%).

IIVTN=(valor catastral *% incremento) * tipo de gravamen

Para obtener el valor catastral del inmueble, podemos consultar el recibo del IBI o en la Sede Electrónica del Catastro. La información sobre el porcentaje de incremento para calcular la base imponible y el tipo de gravamen podemos obtenerla en la hacienda local de cada ayuntamiento.

Después, hay que calcular la cuota líquida aplicando las bonificaciones del impuesto.

Las bonificaciones de la plusvalía municipal están reguladas por la ordenanza fiscal municipal y pueden ser:

- Hasta el 95% de transmisiones a título lucrativo por causa de muerte a favor de hijos, cónyuges y ascendientes.

- Hasta el 95% para transmisiones donde se desarrollen actividades declaradas de interés o utilidad especial.

Documentación para declarar o presentar la plusvalía municipal

Para saber qué documentación es necesaria para presentar la cuota del IIVTNU debemos consultar la hacienda local del ayuntamiento donde se ubica el inmueble, ya que al tratarse de una tasa municipal, está sujeta a la regulación consistorial.

En general, la documentación que se solicita para abonar la plusvalía municipal es:

- Autoliquidación

- Escritura pública, acto judicial o acta de pago y ocupación

- Último recibo del IBI (si la referencia catastral no consta en la escritura)

- Copia de títulos anteriores (si no constan en la escritura)

- Documentación que justifique el derecho a bonificaciones

Documentación necesaria para pagar plusvalía por herencia:

- Certificado de defunción

- Testamento

- Certificado de registro de actos de última voluntad

- Resguardo del modelo 650

- Títulos de adquisición

Documentación decremento de valor

Documento que justifique que el inmueble se adquirió por el mismo valor que tiene actualmente, como una escritura pública de compra.

Documentación necesaria para pagar plusvalía por venta de vivienda

- Escritura de Compraventa Actual y Anterior: Es necesario presentar la escritura de la venta actual de la vivienda y la escritura de compra anterior para calcular el valor de adquisición y el valor de transmisión.

- DNI o NIE del Vendedor y Comprador: Copias de los Documentos Nacionales de Identidad o Número de Identificación de Extranjeros de todas las partes involucradas en la transacción.

- Justificante del Pago del IBI (Impuesto sobre Bienes Inmuebles): Este documento acredita que el vendedor ha estado al día con el pago de este impuesto municipal.

- Número de Referencia Catastral: Es el identificador de la propiedad en el Catastro. Normalmente, este número se encuentra en los recibos del IBI o en las escrituras de la vivienda.

- Certificado de Empadronamiento: A veces se requiere para verificar la residencia en el inmueble.

- Formulario de Autoliquidación o Modelo de Plusvalía: Cada municipio puede tener su propio formulario específico para la autoliquidación de la plusvalía. Este debe ser debidamente cumplimentado.

- Recibo del Impuesto sobre la Renta de las Personas Físicas (IRPF): Dependiendo de la situación fiscal del vendedor, puede ser necesario presentar el recibo del IRPF o una declaración de ingresos.

- Comprobante del Pago del Impuesto de Plusvalía Municipal: Una vez calculada la plusvalía, se debe pagar en la entidad bancaria correspondiente y presentar el justificante de pago al ayuntamiento.

Cuándo se devenga la plusvalía municipal

El Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana se paga en un plazo de treinta días desde que se formaliza la venta del inmueble o transmisión del inmueble.

Al tratarse de un tributo local, cada ayuntamiento establece el procedimiento y donde se liquida el impuesto. En la mayoría de municipios grandes, existe la opción de autoliquidación a través de la Sede Electrónica.

Reclamación de la plusvalía por el sistema anterior (antes del 09/11/21)

Según la sentencia del TC, la anulación del impuesto no tiene carácter retroactivo; por lo tanto, no se puede reclamar si fue devengado antes de la entrada en vigor del nuevo sistema.

Tipos impositivos de Plusvalía Municipal

El Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU), comúnmente conocido como la plusvalía municipal, tiene tipos impositivos que varían según el municipio, ya que cada ayuntamiento puede establecer sus propias tasas dentro de los límites fijados por la ley. A continuación, se presentan los aspectos clave sobre los tipos impositivos del IIVTNU:

- Tipo Impositivo Máximo y Mínimo:

- La Ley de Haciendas Locales establece que el tipo impositivo máximo no puede exceder el 30%.

- No se especifica un tipo mínimo en la ley, por lo que puede ser tan bajo como el ayuntamiento decida, incluso nulo en algunos casos excepcionales.

- Determinación del Tipo Impositivo:

- El tipo impositivo aplicable lo determina cada ayuntamiento dentro del margen permitido por la ley. Por lo tanto, es importante consultar la ordenanza fiscal del municipio correspondiente para conocer el tipo específico.

- Base Imponible:

- La base imponible del impuesto es el incremento del valor del terreno, determinado en función del valor catastral y el tiempo que se ha mantenido la propiedad.

- Periodos de Generación:

- El impuesto se calcula sobre el incremento del valor del terreno durante el periodo que ha permanecido en manos del vendedor, con un límite máximo de 20 años.

- Los coeficientes multiplicadores para determinar la base imponible varían según el periodo de generación, y estos coeficientes también son fijados por cada ayuntamiento dentro de los límites establecidos por la ley.

- Bonificaciones y Reducciones:

- Algunos ayuntamientos pueden ofrecer bonificaciones o reducciones en el tipo impositivo para ciertos colectivos (como herencias entre familiares directos) o en determinadas circunstancias (como transmisiones de vivienda habitual).

Ejemplo de Aplicación:

- Periodo de Generación: Si un terreno se ha poseído durante 10 años.

- Coeficiente: Supongamos que el coeficiente aplicable para 10 años es del 2%.

- Valor Catastral: El valor catastral del terreno es de 100,000 euros.

- Incremento del Valor: El incremento del valor sería 100,000 euros * 2% = 2,000 euros.

- Tipo Impositivo: Si el tipo impositivo fijado por el ayuntamiento es del 20%, el impuesto a pagar sería 2,000 euros * 20% = 400 euros.