En Renta 2026 (IRPF del ejercicio 2025) “desgravar el alquiler” puede significar dos cosas distintas: (1) deducciones del inquilino (hoy, casi siempre autonómicas o el régimen transitorio estatal) o (2) gastos deducibles más reducción del rendimiento neto si somos propietarios.

Si mezclamos conceptos, es fácil perder el beneficio o declarar mal.

PUNTOS CLAVE PARA EL LECTOR:

– En este post hablamos de la posibilidad de obtener una reducción del IRPF si vives en una vivienda alquilada que no es de tu propiedad.

– Requisitos para desgravar el alquiler, firmados antes o después del 2015

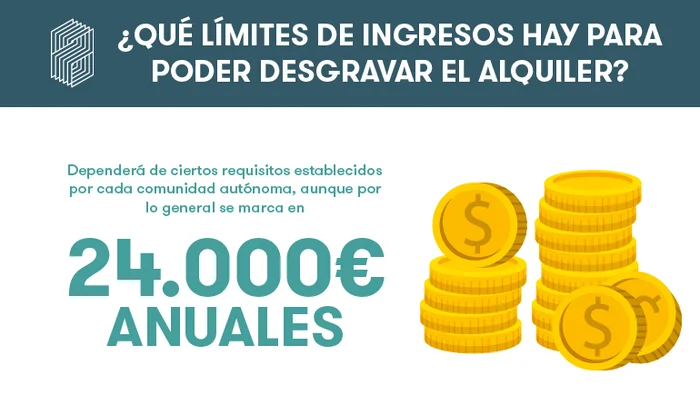

– Debes cumplir ciertos requisitos, como ser menor de cierta edad y establecer una cantidad máxima para deducirse.

– Viviendas compartidas y subarriendos: También pueden aplicar la desgravación según las condiciones específicas.

Indice de contenidos

- 1 ¿Qué significa “desgravar el alquiler en 2026” y a qué renta aplica?

- 2 Tabla en 30 segundos: qué podemos “desgravar” según seamos inquilino o propietario

- 3 Si somos inquilinos: cuándo existe deducción estatal en 2026 (régimen transitorio)

- 4 Si somos propietarios: qué gastos del alquiler son deducibles (y cuáles no)

- 5 Si somos propietarios: reducción del rendimiento neto del alquiler

- 6 ¿Cómo meterlo en Renta Web sin fallar (inquilino y propietario)?

¿Qué significa “desgravar el alquiler en 2026” y a qué renta aplica?

“Desgravar alquiler en 2026” se refiere a lo que aplicamos en la declaración presentada en 2026, que liquida el IRPF 2025; por tanto, requisitos y límites se miran por lo ocurrido en 2025, aunque presentemos en 2026.

Fechas oficiales de Renta 2026 (para organizarse sin prisas)

La AEAT fija para Renta y Patrimonio 2025: 8 de abril a 30 de junio de 2026 (internet) y 6 de mayo a 30 de junio de 2026 (confección telefónica, con cita desde 29 de abril).

Si el resultado es a ingresar con domiciliación, el plazo llega hasta 25 de junio.

Deducción del inquilino vs gastos/reducción del propietario (en una frase)

- Inquilino: la deducción (si existe) reduce la cuota del IRPF.

- Propietario: declaramos ingresos, restamos gastos deducibles y, si se cumplen requisitos, aplicamos una reducción al rendimiento neto positivo.

Tabla en 30 segundos: qué podemos “desgravar” según seamos inquilino o propietario

La forma más rápida de acertar es identificar nuestro rol y el “tipo” de beneficio.

| Caso | Qué hay en 2026 | Qué revisar primero |

|---|---|---|

| Somos inquilinos | Deducción estatal solo en régimen transitorio + deducciones autonómicas | Contrato antes 1/1/2015, pagos previos y derecho previo (si vamos por la estatal) |

| Somos propietarios | Gastos deducibles + reducción del rendimiento neto positivo (50/60/70/90 según caso) | Fecha del contrato (antes/después 26/05/2023), zona tensionada y condiciones |

| Oímos “100% por congelar rentas” | A enero 2026 es anuncio/propuesta en medios | Confirmar en BOE/AEAT antes de aplicarlo en la declaración |

Si somos inquilinos: cuándo existe deducción estatal en 2026 (régimen transitorio)

La deducción estatal por alquiler de vivienda habitual se suprimió desde 1/1/2015, pero se mantiene un régimen transitorio para quien ya tenía derecho con contratos antiguos y lo venía aplicando.

Requisitos AEAT: contrato antes de 2015 + pagos previos + derecho previo

Para seguir en el régimen transitorio, la AEAT exige (en esencia):

- Contrato de arrendamiento anterior a 1/1/2015.

- Haber pagado alquiler antes de esa fecha.

- Haber tenido derecho a deducción en un período devengado antes de 2015 (no se “estrena” ahora).

Cuánto es: 10,05% y límites de base imponible (con ejemplo)

Si cumplimos requisitos, la AEAT indica que podemos deducir el 10,05% de lo pagado por el alquiler de la vivienda habitual, con base imponible inferior a 24.107,20 €, y con base máxima que puede ser 9.040 € o ajustarse por fórmula si estamos entre 17.707,20 y 24.107,20 €.

Ejemplo simple (estilo “comprobable”):

Si en 2025 pagamos 6.900 € y nuestra base imponible cae en el tramo donde la base máxima se reduce, la AEAT muestra cómo calcularla y aplica el 10,05% sobre la base resultante.

Casos que suelen romper la deducción: mudanza, contrato nuevo, prórrogas

Aquí es donde más nos equivocamos:

- Contrato nuevo tras 2015: normalmente nos saca del régimen transitorio.

- Cambio de vivienda habitual: hay que revisar si sigue cumpliéndose “habitual” y si el derecho se conserva (según el caso, puede no hacerlo).

- Prórrogas: suelen mantener el contrato, pero conviene validar que no sea, en la práctica, un “nuevo contrato” con condiciones que cambian el supuesto.

Según Arquitasa, antes de aplicar la deducción estatal del inquilino, lo más eficaz es comprobar si en declaraciones antiguas ya figuraba (y si la AEAT la reconoce en datos fiscales), y luego decidir.

Si somos propietarios: qué gastos del alquiler son deducibles (y cuáles no)

Como propietarios, podemos deducir gastos necesarios para obtener los ingresos, pero solo los correspondientes al período en que el inmueble estuvo alquilado (y, en amortización, por días de alquiler).

Lista práctica de gastos deducibles (los típicos “de manual”)

La AEAT incluye, entre otros:

- Intereses y gastos de financiación vinculados a la adquisición o mejora del inmueble.

- Tributos y gastos como IBI, comunidad, seguros, conservación y reparación, servicios de terceros, etc. (siempre que sean necesarios para obtener el rendimiento).

Errores típicos: mejoras vs reparaciones, periodificación y prorrateos

- Mejoras (no van como gasto del año): suelen ir por amortización/coste, no como “reparación”.

- Gastos de todo el año cuando solo alquilamos parte: la AEAT recuerda que se deduce en proporción al tiempo alquilado.

Amortización del inmueble: cómo calcularla sin liarla (ejemplo breve)

La amortización busca reflejar depreciación efectiva y se calcula (en la práctica) sobre el valor catastral de la construcción o el coste de adquisición (con reglas para excluir el suelo y prorratearlo si no lo conocemos).

Mini-ejemplo orientativo:

- Tomamos el mayor entre “coste de adquisición atribuible a construcción” y “valor catastral de construcción”, excluyendo suelo.

- Aplicamos el criterio de amortización anual conforme a la regla aplicable (y prorrateamos si no estuvo alquilado todo el año).

Si somos propietarios: reducción del rendimiento neto del alquiler

Si alquilamos un inmueble destinado a vivienda (no un uso distinto), la AEAT permite reducir el rendimiento neto positivo según la fecha del contrato y condiciones (zona tensionada, rebaja de renta, edad, rehabilitación, etc.).

Reducciones vigentes: 60% en contratos antiguos; 50/60/70/90 en contratos nuevos

La AEAT distingue:

- Contratos anteriores al 26/05/2023: reducción del 60%.

- Contratos desde el 26/05/2023: regla general 50%, con posibles incrementos:

- 90% si hay nuevo contrato en zona tensionada y la renta baja más de un 5% respecto de la última renta del contrato anterior (con matices).

- 70% si, no aplicando el 90%, se cumplen supuestos como “primera vez que alquilamos” + zona tensionada + inquilino 18–35; o alquiler social/vulnerabilidad/programas públicos con limitación de renta.

- 60% si hubo rehabilitación finalizada en los dos años previos a la fecha del contrato (según definición reglamentaria).

Importante: la reducción puede perderse si declaramos tarde

La AEAT avisa de un punto práctico: la reducción se aplica sobre rendimientos netos positivos calculados y declarados en una autoliquidación presentada antes de que se inicie un procedimiento de comprobación sobre esos rendimientos.

“100% por congelar rentas”: cómo lo tratamos en 2026 (sin confundir anuncio con norma)

A enero de 2026, varios medios recogen el anuncio de una bonificación/reducción del 100% para arrendadores que renueven contratos sin subir el alquiler, indicando que se incluiría en un real decreto-ley.

Hasta que esté publicado y operacionalizado en fuentes oficiales (BOE/AEAT), lo correcto es tratarlo como medida anunciada y no como regla aplicable por defecto en la declaración.

¿Cómo meterlo en Renta Web sin fallar (inquilino y propietario)?

La manera más segura de hacerlo en Renta Web es seguir el orden: datos → importes → coherencia documental.

Inquilino: dónde se informa y qué datos nos pedirán

- Deducción estatal transitoria: se declara en el apartado correspondiente; el manual AEAT indica que el importe se refleja en casillas [0562] y [0563] (repartiendo el 50% en cada una).

- Deducción autonómica: dentro del bloque de deducciones de la CCAA, con datos del arrendador, vivienda y pagos.

Documentos que nos conviene tener al lado: contrato, justificantes de pago, NIF arrendador y, si aplica, fianza/depósito.

Propietario: dónde se declara (ingresos, gastos y reducción)

- Declaramos en Rendimientos del capital inmobiliario: ingresos íntegros, gastos deducibles y amortización.

- Después aplicamos la reducción por arrendamiento de vivienda si cumplimos requisitos y según tipo de contrato.

Documentación a conservar y plazos (por si hay comprobación)

Si queremos que sea defendible:

- Inquilinos: contrato, recibos/transferencias, NIF arrendador, fianza (si aplica por CCAA).

- Propietarios: facturas (reparaciones/servicios), recibos (IBI/comunidad/seguros), escrituras, valor catastral (para amortización), justificantes de intereses y financiación.

Errores comunes a evitar

- Confundir la deducción estatal del inquilino con la autonómica: la estatal hoy es solo transitoria (contrato pre-2015 + derecho previo).

- Aplicar reducción del arrendador sin cumplir condiciones (o sin poder probar zona tensionada/rehabilitación/edad): primero verificamos supuesto, luego reducimos.

- Deducir gastos de todo el año sin prorrateo cuando solo hubo alquiler parcial.

- No amortizar bien por excluir el suelo: usamos valor catastral y, si no sabemos el suelo, prorrateamos según IBI/catastro.

A continuación, se detallan algunas de las deducciones más relevantes por Comunidad Autónoma:

Andalucía:

- Gastos Educativos: Deducción del 15% de las cantidades satisfechas por gastos educativos, con un límite de 150 euros por descendiente.

- Ayuda Doméstica: Deducción del 20% de las cuotas satisfechas a la Seguridad Social por la contratación de empleados del hogar, con un máximo de 500 euros.

Aragón:

- Adquisición o Rehabilitación de Vivienda Habitual: Deducción por la compra o rehabilitación de vivienda en zonas rurales.

- Familias Numerosas: Deducción específica para familias numerosas.

Asturias:

- Gastos de Enfermedad: Deducción por gastos de enfermedad.

- Familias Monoparentales: Deducción para familias monoparentales.

Canarias:

- Nacimiento o Adopción de Hijos: Deducción de 1.800 euros por cada hijo nacido o adoptado, que aumenta a 1.920 euros si la base liquidable es inferior a 36.300 euros.

- Gastos de Guardería: Deducción por gastos de custodia en guarderías.

Cantabria:

- Arrendamiento de Vivienda Habitual: Deducción por alquiler de vivienda habitual en zonas con reto demográfico.

- Gastos de Guardería: Deducción por gastos de guardería para contribuyentes en zonas rurales.

Castilla-La Mancha:

- Nacimiento o Adopción de Hijos: Deducción por nacimiento o adopción de hijos.

- Discapacidad de Ascendientes o Descendientes: Deducción por discapacidad de ascendientes o descendientes.

Castilla y León:

- Adquisición o Rehabilitación de Vivienda en el Medio Rural: Deducción del 15% de las cantidades invertidas en la compra o rehabilitación de vivienda en núcleos rurales, con un límite de 9.040 euros.

- Familias Numerosas: Deducción específica para familias numerosas.

Cataluña:

- Nacimiento o Adopción de Hijos: Deducción de 150 euros por cada hijo nacido o adoptado.

- Alquiler de Vivienda Habitual: Deducción del 10% del alquiler, hasta un máximo de 300 euros anuales.

Extremadura:

- Residencia en Municipios con Menos de 3.000 Habitantes: Deducción para contribuyentes con residencia habitual en municipios y entidades locales menores de Extremadura con población inferior a 3.000 habitantes.

- Donaciones a Entidades Culturales y Deportivas: Deducción por donaciones de dinero a entidades culturales, artísticas y para patrocinio a deportistas.

Galicia:

- Nacimiento o Adopción de Hijos: Deducción por nacimiento o adopción de hijos.

- Familias Numerosas: Deducción específica para familias numerosas.

Madrid:

- Arrendamiento de Vivienda Habitual: Deducción del 30% de las cantidades satisfechas por alquiler, con un límite de 1.000 euros.

- Familias Numerosas: Deducción del 50% de la cuota íntegra autonómica para familias numerosas de categoría general, con un límite de 6.186 euros, y del 100% para las de categoría especial, con un límite de 12.372 euros.

Murcia:

- Adquisición o Rehabilitación de Vivienda Habitual: Deducción por adquisición o rehabilitación de vivienda habitual para jóvenes y para víctimas del terrorismo.

- Gastos de Guardería: Deducción por gastos de guardería.

La Rioja:

Gastos en Escuelas Infantiles: Deducción por gastos en escuelas infantiles para contribuyentes que tengan su residencia habitual en pequeños municipios de La Rioja.

Adquisición o Rehabilitación de Vivienda en el Medio Rural: Deducción por adquisición o rehabilitación de vivienda habitual en pequeños municipios de La Rioja. Agencia Tributaria

Tabla resumen de las deducciones del alquiler por CCAA.1º

| Comunidad Autónoma | % de desgravación | Límite máximo en euros |

|---|---|---|

| Andalucía | 15% | 1.000 € |

| Aragón | 10% | 300 € |

| Asturias | 15% | 1.000 € |

| Baleares | 15% | 1.200 € |

| Canarias | 10% | 1.000 € |

| Cantabria | 10% | 300 € |

| Castilla-La Mancha | 15% | 600 € |

| Castilla y León | 20% | 1.000 € |

| Cataluña | 10% | 600 € |

| Extremadura | 15% | 500 € |

| Galicia | 10% | 400 € |

| Guipúzcoa | 20% | 1.500 € |

| Madrid | 15% | 1.000 € |

| La Rioja | 15% | 600 € |

| Navarra | 20% | 1.500 € |

| Comunidad Valenciana | 15% | 1.000 € |

| Vizcaya | 20% | 1.500 € |

Bibliografía y referencias

- González, J. (2019). Guía práctica del contrato de arrendamiento de vivienda. Madrid: Wolters Kluwer.

- Martínez, L. (2018). El contrato de arrendamiento de vivienda en el nuevo Código Civil y Comercial de la Nación. Revista de Derecho Privado, (35), 54-68.

- Rodríguez, M. (2020). Desgravación fiscal por alquiler de vivienda habitual. Noticias Jurídicas