Si tienes contratada una hipoteca, puede que su amortización te permita ahorrar una buena cantidad de intereses. Sin embargo, para que amortizar una hipoteca sea un proceso rentable (independientemente de si es total o parcial) es necesario tener en cuenta una serie de consideraciones como el tiempo que queda para que la deuda se finalice, si existen comisiones o si el pago al banco se puede desgravar.

En este artículo de Arquitasa te contamos en qué consiste exactamente la amortización de una hipoteca y cómo podemos sacarle el máximo beneficio.

Indice de contenidos

- 1 Significado de la amortización hipotecaria

- 2 Factores a considerar al decidir si conviene amortizar una hipoteca

- 3 Amortización de la hipoteca: ¿Reducir la cuota o el plazo?

- 4 Cálculo de la amortización hipotecaria

- 5 El mejor momento para amortizar una hipoteca

- 6 Beneficios de la amortización anticipada

- 7 Consideraciones antes de realizar una amortización anticipada

- 8 Estrategias para optimizar la amortización hipotecaria

- 9 Preguntas frecuentes sobre la amortización de una hipoteca

- 10 Conclusiones

Significado de la amortización hipotecaria

La amortización de una hipoteca consiste en liquidar la deuda hipotecaria pendiente con el banco (tanto los intereses como el capital). Podemos distinguir entre una amortización total (cuando se paga el 100% de la deuda) o una amortización parcial cuando se devuelve de golpe solo parte de la deuda.

Factores a considerar al decidir si conviene amortizar una hipoteca

A pesar de que amortizar una hipoteca puede parecer una buena decisión en caso de tener algo de dinero ahorrado, lo cierto es que deben ser tenidos en cuenta diferentes factores para poder averiguar si es conveniente o no.

Cantidad a devolver en la amortización

La cantidad a devolver en la amortización será diferente en cada caso. Además, hay que tener en cuenta que, por lo general, el ahorro será mayor cuanta más grande sea la cantidad de dinero a devolver.

Deducción por vivienda habitual

La deducción por vivienda habitual dependerá del tipo de hipoteca. Por lo general, podrás incluirla en la declaración de la Renta si tu hipoteca es previa al 2013. En tal caso, podrás deducir hasta un 15% de la cantidad que se aporte para la amortización de la hipoteca (con una deducción máxima de 1.356€).

Tasa de interés

La tasa de interés de un préstamo puede influenciar la amortización de una hipoteca dependiendo de:

- Beneficios: debido a que la cantidad de intereses a pagar se reducen, los beneficios de una amortización anticipada suelen ser mayores cuando la tasa de interés de una hipoteca es alta.

- Reducción de intereses: hay que tener en cuenta que, por lo general, al realizar una amortización anticipada estarás reduciendo el saldo de la deuda y la cantidad de intereses a pagar.

- Personalización: para poder conocer de qué modo el tiempo y los intereses quedarán afectados si se realiza una amortización anticipada, lo ideal es utilizar herramientas o consultar la opinión de expertos para conocer como sería la situación específica de cada caso.

Además, a pesar de que la tasa de amortización hipotecaria es importante a la hora de realizar una amortización anticipada, no es el único factor a tener en cuenta. Es necesario que la situación financiera sea analizada al completo, estudiando las posibles sanciones y el objetivo financiero.

Elección entre reducir la cuota o el plazo

Si ya tienes claro que vas a amortizar tu hipoteca, deberás elegir entre dos opciones principales: reducir su cuota o disminuir el plazo de la financiación. Algunas de sus principales diferentes que te ayudarán a elegir entre una opción u otra son:

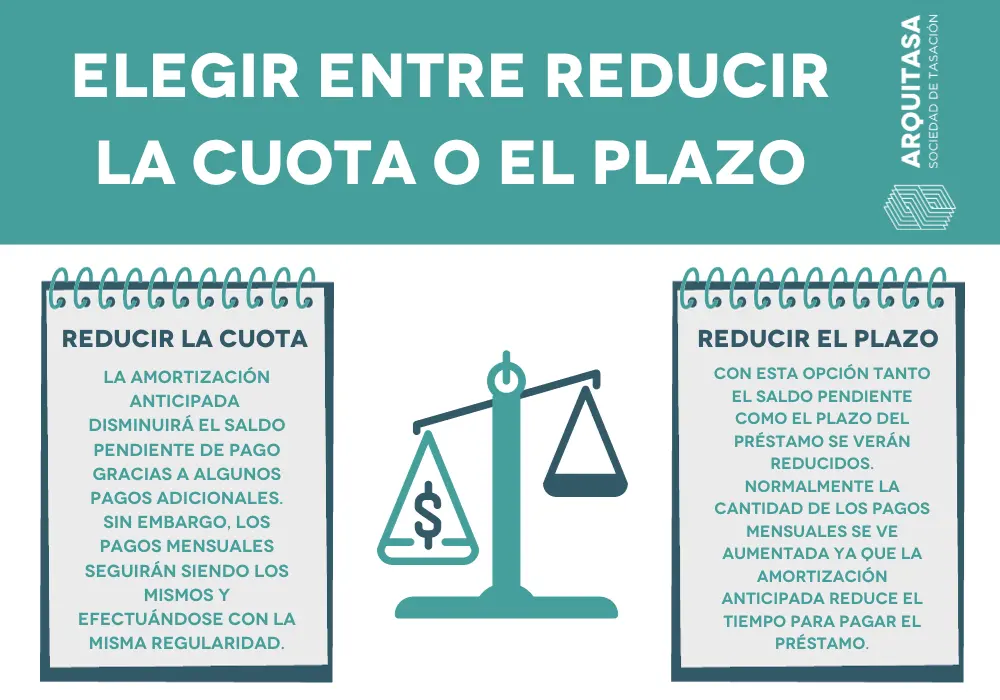

Reducir la cuota: la amortización anticipada disminuirá el saldo pendiente de pago gracias a algunos pagos adicionales. Sin embargo, los pagos mensuales seguirán siendo los mismos y efectuándose con la misma regularidad.

Reducir el plazo: con esta opción tanto el saldo pendiente como el plazo del préstamo se verán reducidos. Normalmente la cantidad de los pagos mensuales se ve aumentada ya que la amortización anticipada reduce el tiempo para pagar el préstamo.

La elección entre uno u otro modelo dependerá de la situación financiera de cada persona y de si se prefiere un flujo mensual constante y sin cambios o de si es mejor pagar la hipoteca en un tiempo menor aunque sea necesario realizar pagos adicionales.

Tiempo restante para pagar la hipoteca

Por lo general todas las hipotecas están configuradas de una manera similar en cuanto a devolución de intereses se refiere: la cantidad de intereses a devolver es mayor al principio del préstamo que al final. Esta característica hace que la amortización de la hipoteca sea un proceso a realizar cuanto antes mejor, permitiendo así ahorrar una mayor cantidad de intereses cuanto antes se salde la deuda.

Comisiones por amortización anticipada

Si ya has decidido realizar la amortización de una hipoteca, ten en cuenta que hay algunos bancos que pueden cobrar comisiones por:

Comisión por desistimiento: este tipo de comisión puede ser cobrada a una hipoteca variable y a hipotecas fijas. Por ley no podrá ser mayor del 0,5% durante los cinco primeros años; no superar el 0,25% después.

Comisión por riesgo de tipo de interés: en caso de contar con una hipoteca fija, puede ser que tu banco aplique algún tipo de comisión en caso de que la amortización suponga algún tipo de pérdida. Además, esta comisión no está limitada por ley.

Al igual que hay entidades financieras que sí cobran comisión por amortizar una hipoteca, hay otros bancos que no. Todo dependerá de las condiciones particulares de cada entidad bancaria.

Amortización de la hipoteca: ¿Reducir la cuota o el plazo?

Cuando hablamos de amortización de la hipoteca, siempre surge la misma duda: ¿reducir la cuota o el plazo?

Como ya hemos adelantado, la decisión dependerá del objetivo que cada persona busque: si prefieres pagar las cuotas con mayor comodidad, reducir la cuota podrá ser la mejor opción; si prefieres devolver el préstamo antes, te sugerimos reducir el plazo de amortización de préstamo hipotecario. Te contamos en detalle:

Mantener el plazo de amortización: implica cuotas mensuales más bajas

Si decides reducir el importe del capital y de los intereses, los pagos mensuales podrás afrontarlos de una manera más holgada. Como consecuencia, los intereses totales también se reducirán durante la duración del préstamo hipotecario. Sin embargo, hay que tener en cuenta que el plazo de devolución seguirá siendo el mismo.

Reducir el plazo de amortización: pagar la hipoteca antes de lo establecido

Si prefieres reducir el plazo de amortización de préstamo hipotecario, ten en cuenta que esta acción reducirá el número de cuotas a pagar. Como consecuencia, la cuota mensual no se verá reducida, por lo que la cantidad a pagar cada mes continúan siendo las mismas.

Cálculo de la amortización hipotecaria

Antes de tomar la decisión, es recomendable realizar el cálculo de la cuota de amortización hipotecaria para poder elegir con criterio cuál de las dos opciones puede ser la mejor decisión. Para ello, podrás solicitar a tu banco que realice la simulación de ambas situaciones o calcularlo directamente con el simulador de amortización de hipoteca que el Banco de España ofrece de manera gratuita.

Fórmula y ejemplo paso a paso del cálculo de la amortización

Para calcular la amortización de una hipoteca, te proponemos guiarte con el siguiente ejemplo:

- Tienes una hipoteca a 15 años y aún te quedan 100.000€ pendientes, cuentas con un interés fijo del 1,5%.

- En este caso, podrás amortizar 10.000€ por lo que los intereses que quedarían por pagar son 11.733,83€.

El mejor momento para amortizar una hipoteca

Decidir cuál es el mejor momento para amortizar una hipoteca dependerá de cada caso en particular. Sin embargo, recuerda que debido a los intereses: cuanto antes, mejor. Por supuesto, esta decisión debe ser tomada cuando se tenga ahorrada una importante cantidad de dinero que pueda ser destinada a dicho fin.

Además, te aconsejamos que no te descapitalices al completo ya que no contar con nada de ahorro puede suponer una situación de riesgo financiero.

¿Es mejor amortizar al principio o al final del préstamo?

Las hipotecas en España siguen el sistema de amortización francés. Por ello, los intereses son mayores al principio del préstamo. Por lo tanto, teniendo en cuenta que al final del préstamo el porcentaje de intereses es menor, será conveniente realizar la amortización anticipada cuanto antes para que los intereses a pagar sean menores.

¿Amortizar antes o después de la revisión de la cuota de la hipoteca?

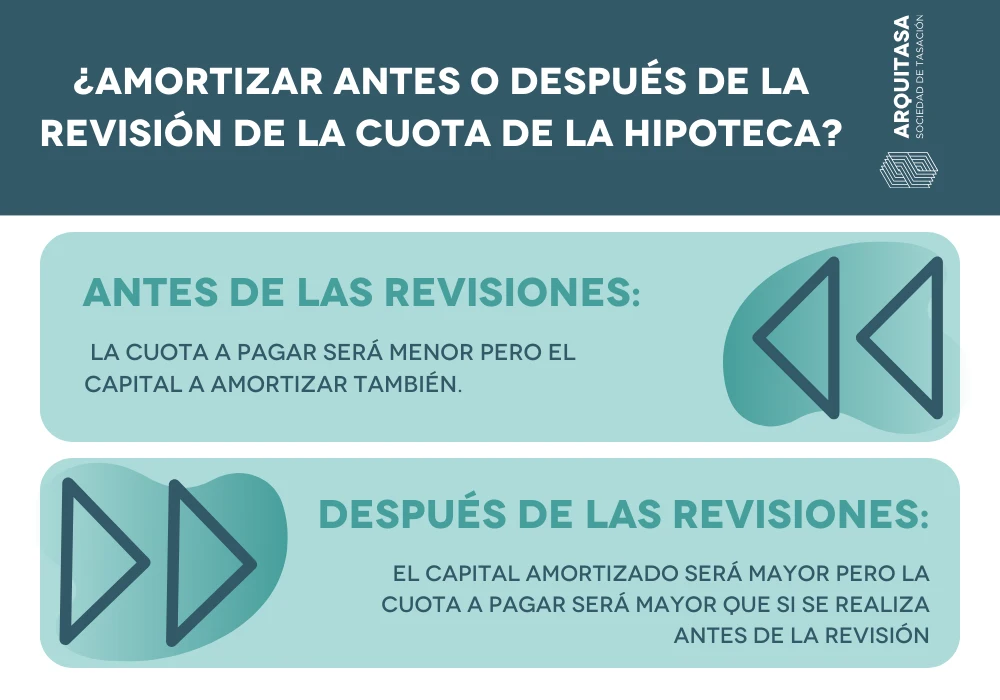

Si ya has tomado la decisión de realizar una amortización anticipada, ¿es mejor antes o después de las revisiones de cuotas? Si cuentas con una hipoteca variable o mixta con revisiones anuales o semestrales, realizar la amortización antes o después no será ni mejor ni peor. Sin embargo, ten en cuenta que:

Antes de las revisiones: la cuota a pagar será menor pero el capital a amortizar también.

Después de las revisiones: el capital amortizado será mayor pero la cuota a pagar será mayor que si se realiza antes de la revisión.

¿Es conveniente amortizar si el euríbor está subiendo?

En los momentos en los que el euribor está en subida, probablemente te preguntarás si es conveniente realizar una amortización anticipada. Es cierto que, económicamente hablando, no es lo más recomendable cuando el euribor se encuentra por debajo de la inflación.

Además, volvemos a recordar que la descapitalización en exceso puede conllevar grandes riesgos y falta de capacidad para asumir otras situaciones financieras. Lo mejor es detenerse a pensar, realizar cálculos previos y mantenerse económicamente estable. En lo que respecta al euribor, lo mejor es calcular cómo la hipoteca podría cambiar dependiendo de su comportamiento.

Beneficios de la amortización anticipada

Si tienes ahorros y te gustaría que el plazo de amortización de préstamo hipotecario se reduzca, la amortización anticipada puede ser la mejor opción para conseguirlo. Además, ofrece una serie de beneficios como:

Reducción de intereses y plazo de la hipoteca

La reducción o cancelación completa de la deuda es uno de los principales motivos por los que se realiza una amortización anticipada. Además, es recomendable realizar la acción cuanto antes para pagar una menor cantidad de intereses.

Ahorro a largo plazo y aumento del patrimonio

Al amortizar una deuda, el ahorro a largo plazo se ve beneficiado y, como consecuencia, también el aumento del patrimonio. Al reducirse los intereses, la deuda a pagar también se ve disminuida, permitiéndonos ahorrar una mayor cantidad de dinero. El flujo de efectivo también aumenta, ofreciéndonos la oportunidad de invertir ese dinero en otras inversiones o acciones que puedan hacer crecer el patrimonio.

Consideraciones antes de realizar una amortización anticipada

Antes de realizar la amortización de una hipoteca, ten en cuenta varias características, casuísticas y consideraciones. Deberás evaluarlas para poder tomar una decisión y conocer si la amortización anticipada de hipoteca puede o no ser una buena opción.

Evaluación de la capacidad financiera para pagos adicionales

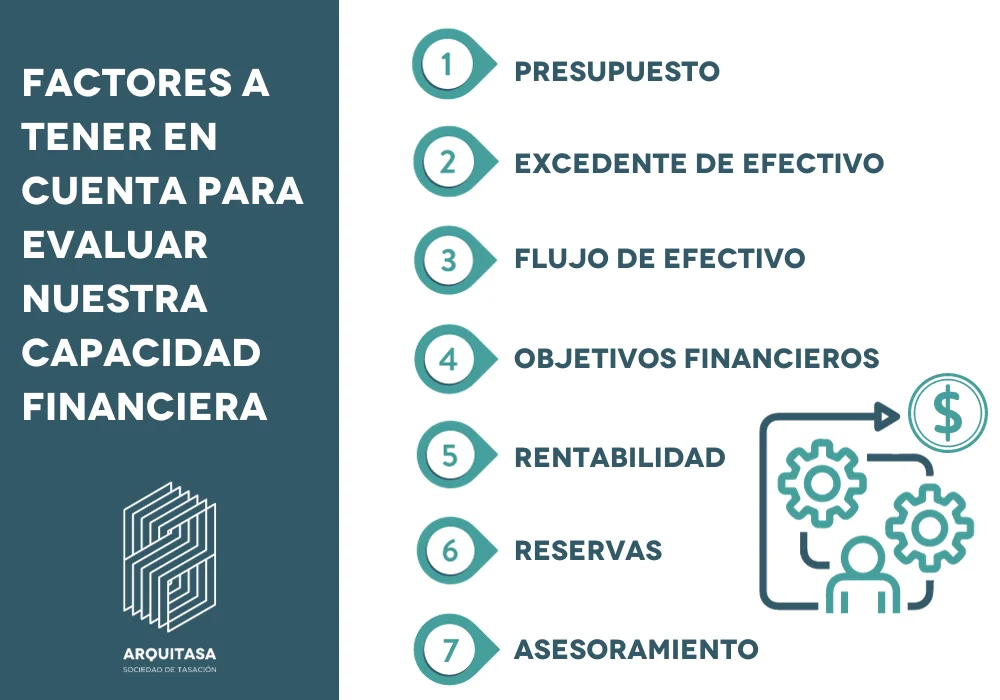

Conocer la capacidad financiera de cada persona es fundamental para poder estimar si la amortización anticipada puede ser una decisión correcta. Para poder evaluar nuestra capacidad financiera, es recomendable tener en cuenta:

- Presupuesto: calcula cuáles son tus gastos mensuales para poder determinar la cantidad de dinero que podrías dedicar a estos pagos adicionales.

- Excedente de efectivo: una vez todos los gastos mensuales han sido sumados, calcula cuál es el excedente de efectivo que quedaría.

- Flujo de efectivo: estima cómo los pagos adicionales de la amortización anticipada de hipoteca pueden afectar al flujo de efectivo mensual. Es importante poder mantener un equilibrio adecuado entre el pago de la deuda y el ahorro.

- Objetivos financieros: establece metas financieras a corto y largo plazo.

- Rentabilidad: es aconsejable comparar la tasa de interés de la financiación y la rentabilidad que otras inversiones pueden ofrecer.

- Reservas: es necesario mantener una reserva adecuada por situaciones de emergencia o gastos inesperados.

- Asesoramiento: contar con el asesoramiento de un experto financiero puede ayudarte a obtener una orientación adecuada en función de objetivos y situaciones personales.

Análisis de las condiciones de la hipoteca y posibles penalizaciones

Es importante analizar las condiciones de la hipoteca y las sanciones que pueden llegar a aplicarse si se realiza una amortización anticipada. Para ello, es importante considerar algunos puntos clave:

- Penalizaciones: el pago anticipado puede conllevar una serie de sanciones, bien sea cobrando una tarifa adicional o poniendo directamente una multa en caso de que dichos pagos excedan los límites.

- Términos del préstamo financiero: las condiciones de la hipoteca te servirán para identificar los requisitos necesarios o las restricciones que la hipoteca puede conllevar.

- Cantidad de penalización: dependiendo de la cantidad de la amortización anticipada, la penalización puede variar.

- Periodo de penalización: no solo es importante saber cuál sería la cantidad de dicha penalización, también durante cuánto tiempo.

- Exenciones: comprueba si existen algunos casos o casuísticas con las que no haya penalizaciones.

- Alternativa: el excedente de efectivo puede ser aprovechado o invertido en otras acciones si las penalizaciones son altas o hacen que la amortización no sea rentable.

Recuerda que las condiciones de la hipoteca y sus correspondientes penalizaciones contienen información fundamental para tomar la decisión de realizar una amortización anticipada de hipoteca o no.

Estrategias para optimizar la amortización hipotecaria

Optimizar la amortización hipotecaria puede contribuir a que el pago de tu hipoteca se realice más rápidamente y que los intereses se vean reducidos. Algunas formas de poder conseguirlo son:

Realizar pagos adicionales de forma regular

Efectuar pagos adicionales de manera mensual, aunque sean pequeños, hace que el saldo total se reduzca. Los intereses futuros también disminuyen al reducirse el monto total.

Utilizar ingresos extras para amortizar la hipoteca

En caso de no contar con ahorro suficiente, es posible utilizar reembolsos, ingresos inesperados o extras para realizar esos pagos adicionales y reducir la deuda de la hipoteca.

Preguntas frecuentes sobre la amortización de una hipoteca

¿Es mejor amortizar la hipoteca o ahorrar?

Tasa de interés de la hipoteca: Si la tasa de interés de tu hipoteca es alta, podría ser beneficioso amortizarla antes. Al reducir la deuda, pagarás menos intereses a largo plazo.

Ahorro de intereses: Al amortizar anticipadamente tu hipoteca, reduces el monto total de intereses de hipoteca que pagarás a lo largo del préstamo. Esto puede resultar en un ahorro significativo a largo plazo.

Plazo de la hipoteca: Si planeas quedarte en tu vivienda a largo plazo y tienes una hipoteca a largo plazo, como 30 años, entonces amortizar puede ser una buena opción. Te ayudará a reducir la deuda más rápido y a tener más equidad en tu hogar.

Capacidad de ahorro: Si tienes la capacidad de ahorrar una cantidad significativa de dinero, puede ser beneficioso tener un fondo de emergencia o invertir en otras oportunidades financieras. Sin embargo, es importante equilibrar esto con la necesidad de reducir la deuda y ahorrar en intereses de hipoteca.

Diversificación financiera: Tener un equilibrio entre ahorros e inversiones puede ser importante para diversificar tus activos y reducir el riesgo. Si toda tu liquidez está en tu vivienda, podrías tener dificultades en situaciones inesperadas.

¿Cuánto se puede amortizar de una hipoteca para obtener desgravaciones fiscales?

En España, las desgravaciones fiscales por amortización de hipoteca fueron eliminadas a partir del año 2013. Anteriormente, existían beneficios fiscales por la amortización anticipada de hipoteca, pero estas deducciones ya no están vigentes.

Sin embargo, es importante destacar que todavía existen deducciones fiscales por la compra de vivienda habitual, en función de las comunidades autónomas. Estas deducciones pueden variar según la región y suelen aplicarse al adquirir una vivienda nueva o usada, siempre y cuando sea tu residencia habitual y cumplas con los requisitos establecidos.

Conclusiones

El pago gradual de un préstamo hipotecario, conocido como amortización de la hipoteca, es un aspecto financiero vital que se extiende a lo largo del tiempo. Aquí te presento algunas consideraciones clave sobre este tema:

- Planificación financiera a largo plazo: La amortización de la hipoteca implica un compromiso financiero de largo alcance que puede durar varias décadas. Es importante que reflexiones sobre tu habilidad para mantener los pagos mensuales durante este tiempo y cómo esto se alinea con tus metas financieras a largo plazo.

- Intereses y capital: Es fundamental entender cómo se dividen los pagos de la hipoteca entre los intereses y el capital. Al principio, una gran parte del pago se destina a los intereses, pero con el tiempo, una mayor proporción va al capital.

- Tipo de interés: Considera si tu hipoteca tiene una tasa de interés fija o variable. Las tasas fijas brindan estabilidad, mientras que las tasas variables pueden variar con el tiempo. Esta elección afectará el monto total que pagarás durante el plazo del préstamo.

- Efecto del plazo: El plazo de la hipoteca (por ejemplo, 15, 20 o 30 años) tiene un impacto significativo en la cantidad que pagarás en intereses. Los plazos más largos tienen pagos mensuales más bajos, pero costos totales más altos. Reflexiona sobre cuál es la duración adecuada para tu situación.

- Pagos adicionales: Piensa en la posibilidad de hacer pagos adicionales para acelerar la amortización de la hipoteca. Esto puede ayudarte a ahorrar en intereses y liberarte de la deuda más rápidamente. Asegúrate de comprender las políticas de tu prestamista con respecto a los pagos adicionales y las posibles penalizaciones.

- Equilibrio entre hipoteca y otros objetivos financieros: Considera cómo se ajusta la hipoteca a tus metas financieras generales. Asegúrate de poder cumplir con otros objetivos importantes, como ahorrar para la jubilación, la educación de tus hijos o crear un fondo de emergencia.

- Valor de la propiedad: El valor de tu tasación hipotecaria puede afectar tu capacidad para refinanciar, obtener tasaciones favorables o incluso venderla en el futuro. Mantén un ojo en las tendencias del mercado y cómo podrían afectar a tu inversión.

- Seguro de hipoteca: Si tienes un seguro de hipoteca, considera su costo y su necesidad a medida que disminuye el capital pendiente. Puede ser posible eliminarlo cuando el préstamo se reduce a cierto nivel.

Referencias y Bibliografía

- González, J. (2018). Guía práctica de la amortización hipotecaria. Ediciones Gómez.

- Rodríguez, M. (2020). Amortización de hipotecas: Conceptos básicos y estrategias para ahorrar. Revista Finanzas y Economía, 15(2), 45-62.

- Sánchez, L. (2019). Impacto de la amortización anticipada en el costo total de una hipoteca. Journal of Financial Analysis, 27(3), 78-92.

- Torres, R. (2017). Análisis comparativo de sistemas de amortización hipotecaria. Revista de Economía y Finanzas, 10(1), 105-120.

- Vargas, A. (2019). Importancia de la planificación financiera en la amortización de hipotecas. En Actas del Congreso de Economía y Finanzas (pp. 123-135). Editorial Universitaria.